Несмотря на то что денежный перевод по почте России в последнее время явно потерял свою актуальность, многие до сих пор пользуются данным сервисом. Почта России предлагает несколько вариантов отправлений денежных средств гражданам во все города нашей страны и за ее пределы. Об этом и пойдет далее речь.

Как осуществляется перевод

Чтобы отправить деньги посредством почтового перевода, необходимо лично прийти в ближайшее отделение связи. Процедура оформления напоминает банковский перевод, от заявителя потребуется заполнить документ и предоставить паспорт, остальные действия выполняет оператор.

Почтовый перевод денег почта России имеет несколько преимуществ. Во-первых, эта услуга доступна абсолютно всем и физическим и юридическим лицам, в каждом городе и населенном пункте есть отделение почты. Во-вторых, есть несколько разных по тарифам и условиям видов переводов, каждый клиент имеет возможность наиболее приемлемый для себя. В-третьих, посредством почты можно отправлять деньги наличными и безналичными переводами.

Тарифы и условия

На данный момент почта России предлагает несколько вариантов денежных отправлений. Каждый из них отличается тарифами и условиями. Далее, каждый перевод следует рассмотреть более подробно. Кстати, всю актуальную информацию вы найдете на официальном сайте Почты России.

Экспресс-перевод Форсаж

Название данной услуги говорит само за себя, согласно условиям сервиса получатель может получить перевод мгновенно. Есть два вида перевода Форсаж – это адресный, деньги можно забрать в одном конкретном отделении почты, или безадресный, перевод можно получить в любом отделении почтовой связи.

Отправить деньги экспресс-переводом можно в любой регион РФ и страны ближнего зарубежья, Максимальная сумма перевода 500 тысяч рублей и 150 тысяч рублей за границу . За данную услугу взимается комиссия с отправителя, ее необходимо уплатить при отправке денежных средств.

Размер комиссии по адресным отправлениям:

- до 3000 рублей – 150 рублей;

- от 3000 до 7500 рублей – 300 рублей;

- от 7500 до 500 тысяч рублей – 1,7%, но не более 2000 рублей.

Размер комиссии на безадресные переводы:

- до 3000 рублей – 99 рублей;

- от 3000 до 300 тысяч рублей – 1,2%, но не менее 149 и не более 1000 рублей.

Тарифы на международные отправления взимается единый сбор – 1,8% от размера отправления, но не менее 149 рублей.

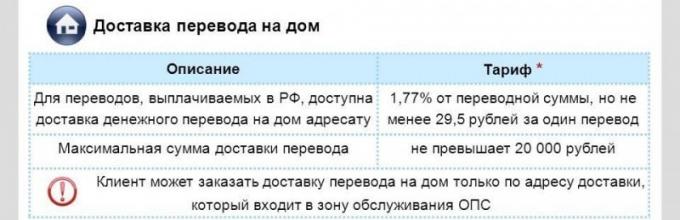

Обратите внимание, что отправить деньги посредством почты можно на домашний адрес получателя стоимость почтового перевода составит 1,77% от суммы, но не менее 29,5 рублей .

Дополнительные услуги

Почтовый перевод

Данный вид денежного отправления имеет несколько преимуществ. Во-первых, максимальная сумма перевода до полумиллиона рублей. Во-вторых, пользоваться услугой могут не только физические лица. В-третьих, получить деньги можно не только в ОПС, но и безналичным переводом. Единственный недостаток, получить отправление можно только в одном отделении российской почты.

Комиссия за перевод по России:

- до 1000 рублей – 70 рублей+5%;

- от 1000 до 5000 рублей – 80 рублей+4%;

- от 5000 до 20000 рублей – 180 рублей+2%;

- более 20000 рублей – 280 рублей+1%.

Сколько идет денежный перевод по почте по России, это напрямую зависит от нескольких факторов, а именно суммы и отделения почтовой связи. В среднем сроки варьируются от 2 до 8 рабочих дней . За пределы нашей страны средства доставляются от 2 и более рабочих дней.

Узнать, сколько стоит почтовый перевод денег по России можно на официальном сайте, благодаря удобной форме цена рассчитывается автоматически, для этого нужно лишь указать населенные пункты отправителя и получателя и сумму к отправке.

Western Union

«Вестерн Юнион» – это самая крупная в мире система международных денежных отправлений. Посредством почты России Можно отправить перевод только за пределы РФ, для внутренних переводов нужно выбрать другой вариант.

Максимальная сумма к отправке – 375 тысяч рублей, комиссионный сбор не менее 150 рублей . Тариф на перевод зависит от пункта назначения и суммы к отправке, информацию можно получить на сайте или в отделении связи. Чтобы отправить деньги отправитель должен иметь при себе паспорт.

Обратите внимание, чтобы получить на почте сумму более 100 тысяч рублей , ее нужно предварительно зарезервировать в том отделении, куда были отправлены деньги, по паспорту и номеру отправления оператор скажет дату, когда перевод можно будет забрать.

Электронные переводы

Если вы хотите отправить деньги таким образом, чтобы получатель смог забрать их в отделении почты России, но при этом сделать это дистанционно, можно воспользоваться сервисом Qiwi. Отправить средства можно через любой Qiwi терминал, электронный кошелек или мобильное приложение.

Чтобы воспользоваться услугой, нужно знать адрес получателя и его почтовый индекс. Преимущество заключается в том, что сервис доступен круглосуточно. Стоимость услуги зависит от выбранного способа отправки: через терминал комиссия 2%+60 рублей, через кошелек – 2,5%+60 рублей. Максимальная сумма к отправке вместе со сбором 15000 рублей.

Перевести деньги с банковской карты на адрес получателя через сайт почты

Денежные отправления между банковскими картами

Сегодня многие банки предлагают своим клиентам перевести деньги не выходя из дома через свой официальный сайт. Почта России аналогичным образом оказывает услугу через свой официальный сайт. Для отправления денег нужно знать номер карты получателя и сумму перевода, максимальная – 50000 рублей.

Комиссия за данную операцию – 1,6%, но не менее 60 рублей по России.

Как и когда получать деньги

Для начала, когда деньги поступают в отделение почты получателя, почтальон приносит уведомление и оставляет его в почтовом ящике. С извещением можно явиться в отделение с паспортом и получить свои средства. Если отправление было заказано на дом, то почтальон приносит деньги по указному адресу и передает лично в руки получателю. Если на момент визита почтальона получателя не было дома, то ему придется забирать деньги самостоятельно в ОПС.

Денежные средства может забрать только заявленный получатель, третьим лицам нужна нотариально заверенная доверенность.

Безадресные экспресс-переводы можно получить в любом ближайшем ОПС. Получателю понадобится только паспорт и контрольный номер, его должен сообщить отправитель, которому он будет известен при отправлении средств.

Отслеживание почтовых переводов

Перевод почтовый идет несколько дольше, нежели экспресс-перевод, поэтому узнать, что деньги поступили можно только тогда, когда в почтовом ящике будет лежать извещение. Но, как показывает практика, в связи с нехваткой почтальонов, уведомление может быть не доставлено в срок. Но узнать точно, сколько идет почтовый перевод денег по России, можно на официальном сайте почты, там же вы найдете сервис отследить отправление. Узнайте у отправителя трек-номер и введите его в отведенное поле, чтобы получить информацию об отправлении.

2.3. Порядок осуществления перевода денежных средств в Российской Федерации

В настоящее время в Российской Федерации порядок осуществления перевода денежных средств регламентируется Положением Банка России № 383-П «О правилах осуществления перевода денежных средств».

Перевод денежных средств осуществляется в рамках следующих форм безналичных расчетов (см. рис. 2.3.1.):

Рис. 2.3.1. Формы безналичных расчетов.

Формы безналичных расчетов выбираются клиентами банков самостоятельно и могут предусматриваться договорами, заключаемыми ими со своими контрагентами.

Клиенты банков составляют распоряжения о переводе денежных средств, на основании которых осуществляется перевод денежных средств. Общим термином «распоряжения» Банк России обозначил все документы, на основании которых кредитные организации осуществляют переводы денежных средств. Положение № 383-П устанавливает подробные описания и характеристики следующих распоряжений :

– платежное поручение;

– инкассовое поручение;

– платежное требование;

– платежный ордер.

Перечисленные формы распоряжений применяются в рамках всех форм безналичных расчетов. Помимо четырех указанных форм распоряжений, в практике банковской деятельности могут быть использованы и другие виды распоряжений, для которых Положением не установлены перечень реквизитов и формы. Если кредитная организация использует в своей деятельности «нестандартные» распоряжения, то их формы, реквизиты и порядок работы с ними должны быть утверждены внутренними документами кредитной организации.

К расчетным (платежным) документам, кроме распоряжений о переводе денежных средств, относятся так же банковские ордера.

По данным Банка России, в январе-сентябре 2013 года в России было использовано 3 242,9 млн. ед. платежных документов на сумму 321 333,4 млн. руб., из них 97,2 % – платежные поручения, 0,6 % – платежные требования и инкассовые поручения, 0,0 % – чеки, около 2 % – банковские ордера.

Распоряжения могут быть составлены как в электронном виде (в т. ч. с использованием электронных средств платежа), так и на бумажных носителях. На основании распоряжения плательщика, банк плательщика может составлять распоряжение и осуществлять разовый и периодический перевод денежных средств.

В схеме перевода денежных средств составителями распоряжений о переводе денежных средств могут выступать:

– плательщики;

– получатели средств;

– взыскатели средств (т. е. лица или органы, имеющие право на основании закона предъявлять распоряжения к банковским счетам плательщиков);

В качестве плательщиков и получателей средств выступают юридические лица, индивидуальные предприниматели, физические лица, банки.

Кредитные организации осуществляют переводы денежных средств в рублях по банковским счетам своих клиентов, а также без открытия банковских счетов на основании распоряжений о переводе. Банки осуществляют перевод денежных средств по банковским счетам посредством:

– списания денежных средств с банковских счетов плательщиков и зачисления денежных средств на банковские счета получателей средств;

– списания денежных средств с банковских счетов плательщиков и выдачи наличных денежных средств получателям средств – физическим лицам;

– списания денежных средств с банковских счетов плательщиков и увеличения остатка электронных денежных средств получателей средств.

– Кредитные организации осуществляют перевод денежных средств без открытия банковских счетов, в том числе с использованием электронных средств платежа, посредством:

– приема наличных денежных средств, распоряжения плательщика – физического лица и зачисления денежных средств на банковский счет получателя средств;

– приема наличных денежных средств, распоряжения плательщика – физического лица и выдачи наличных денежных средств получателю средств – физическому лицу;

– приема наличных денежных средств, распоряжения плательщика – физического лица и увеличения остатка электронных денежных средств получателя средств;

– уменьшения остатка электронных денежных средств плательщика и зачисления денежных средств на банковский счет получателя средств;

– уменьшения остатка электронных денежных средств плательщика и выдачи наличных денежных средств получателю средств – физическому лицу;

– уменьшения остатка электронных денежных средств плательщика и увеличения остатка электронных денежных средств получателя средств.

Рассмотрим подробнее формы безналичных расчетов.

1. Расчеты платежными поручениями. При расчетах платежными поручениями банк плательщика обязуется осуществить перевод денежных средств по банковскому счету плательщика или без открытия банковского счета плательщика (для физического лица) получателю средств, указанному в распоряжении плательщика.

Схематично расчеты платежными поручениями можно изобразить следующим образом (см. рис. 2.3.2. и 2.3.3.).

Рис. 2.3.2.Схема расчетов платежными поручениями по банковскому счету плательщика.

Исходя из требований регулятора, вытекающих из Положения № 383-П, можно определить, когда кредитная организация применяет расчетный (платежный) документ в виде платежного поручения.

Рис. 2.3.3. Схема расчетов платежными поручениями без открытия банковского счета плательщика.

Во-первых, юридические и физические лица могут давать распоряжения о списании денежных средств с их банковских счетов, в том числе о переводе денежных средств со счета по вкладу (депозиту). Распоряжение может быть составлено на общую сумму с реестром, в который включены распоряжения одной группы очередности о переводе денежных средств нескольким получателям.

Во-вторых, юридические лица могут давать распоряжения о проведении расчетов без открытия счета, в том числе с использованием средств электронного платежа, для перевода электронных денежных средств с банковского счета клиента на счет банка. В ином случае юридическое лицо может представить распоряжение в электронном виде на перечисление денежных средств, в том числе посредством перевода электронных денежных средств, на основании которого банк составит расчетный документ – платежное поручение.

В аналогичном порядке плательщик-физическое лицо дает распоряжение о переводе денежных средств без открытия банковского счета, которое может быть составлено в виде заявления. Форма распоряжения о переводе денежных средств без открытия банковского счета плательщика-физического лица на бумажном носителе устанавливается кредитной организацией или получателями средств по согласованию с банком. В нем должны быть указаны реквизиты плательщика, получателя средств, банков, сумма перевода, назначение платежа, иная информация по согласованию с банком. На основании распоряжения плательщика-физического лица, предоставленного в электронном виде или на бумажном носителе, кредитная организация составляет расчетный документ – платежное поручение и осуществляет расчеты. На основании распоряжений плательщиков-физических лиц кредитная организация может составить платежное поручение на общую сумму и направить его банку-получателю реестра или распоряжений плательщиков-физических лиц.

В-третьих, сам банк может выступать плательщиком или получателем денежных средств. Он вправе самостоятельно разработать форму распоряжения, на основании которого будет составляться платежное поручение, за исключением случая, когда плательщиком является сам банк, а получателем – клиент банка. Тогда перевод денежных средств на банковский счет клиента-получателя средств осуществляется банком на основании составляемого им расчетного документа – банковского ордера. Если плательщиком является банк, перевод денежных средств на банковский счет клиента – получателя средств может осуществляться банком на основании составляемого им банковского ордера.

Платежное поручение как расчетный документ выполняет функцию распоряжения либо расчетного документа, составленного на основании распоряжения, для осуществления безналичных расчетов платежными поручениями, расчетов по аккредитиву, расчетов в форме перевода электронных денежных средств.

Отметим, что платежное поручение действительно для представления в банк в течение 10 календарных дней со дня его составления.

2. Расчеты по аккредитиву. При расчетах по аккредитиву банк, действующий по распоряжению плательщика об открытии аккредитива и в соответствии с его указаниями, обязуется осуществить перевод денежных средств получателю средств при условии представления получателем средств документов, предусмотренных аккредитивом и подтверждающих выполнение иных его условий, либо предоставляет полномочие другому банку на исполнение аккредитива.

Таким образом, можно выделить следующие особенности аккредитивной формы расчетов:

– получатель средств прежде, чем получить деньги, должен выполнить условия, предусмотренные аккредитивом, например, он сначала должен отгрузить товар и предоставить в свой банк документы, подтверждающие отгрузку;

– получатель средств до выполнения своей части договора (например, до отгрузки товара) знает, что деньги для него у покупателя задепонированы или имеется банковская гарантия на случай невыполнения покупателем обязательств по переводу денежных средств;

– со стороны плательщика важным условием является тот факт, что поставленный товар будет надлежащего качества, в согласованном объеме и ассортименте (для этого в условиях аккредитива нужно указать, что продавец должен представить в банк определенные документы, подтверждающие качество, количество и ассортимент товара).

Банк, действующий по распоряжению плательщика об открытии аккредитива, называется банком-эмитентом. В качестве исполняющего банка может выступать банк плательщика, банк получателя средств или иной банк. Банк-эмитент вправе открыть аккредитив от своего имени и за свой счет. В этом случае банк-эмитент является плательщиком.

Реквизиты и форма (на бумажном носителе) аккредитива устанавливаются банком. В аккредитиве должна быть указана следующая обязательная информация:

– номер и дата аккредитива;

– сумма аккредитива;

– реквизиты плательщика;

– реквизиты банка-эмитента;

– реквизиты получателя средств;

– реквизиты исполняющего банка;

– вид аккредитива;

– срок действия аккредитива;

– способ исполнения аккредитива;

– перечень документов, представляемых получателем средств, и требования к представляемым документам;

– назначение платежа;

– срок представления документов;

– необходимость подтверждения (при наличии);

– порядок оплаты комиссионного вознаграждения банков.

В аккредитиве может быть указана иная информация.

В России могут использоваться следующие разновидности аккредитивов .

Покрытый (депонированный) аккредитив . Такая форма аккредитива наиболее распространена, она предусматривает, что покупатель открывает счет в банке (банке-эмитенте) и вносит на него денежные средства в сумме, необходимой для оплаты аккредитива (либо берет их в этом банке в кредит под обеспечение). Эти средства банк-эмитент перечисляет на корреспондентский счет исполняющего банка. Когда наступает время исполнения аккредитива, исполняющий банк перечисляет средства, находящиеся у него на корреспондентском счете, на счет продавца (см. рис. 2.3.4.).

Рис. 2.3.4. Схема расчетов по депонированному аккредитиву.

Исполняющий банк сообщает условия поступившего от банка-эмитента аккредитива получателю средств. Перевод денежных средств в исполняющий банк в качестве покрытия по покрытому (депонированному) аккредитиву осуществляется платежным поручением банка-эмитента с указанием информации, позволяющей установить аккредитив, в том числе дату и номер аккредитива. Получатель средств может представить документы непосредственно в банк-эмитент. По покрытому (депонированному) аккредитиву банк-эмитент обязан запросить у исполняющего банка подтверждение, что получателем средств документы в исполняющий банк не представлялись, и вправе потребовать от исполняющего банка возврата суммы покрытия на основании запроса, подтверждающего представление документов получателем средств в банк-эмитент, а в случае подтвержденного аккредитива – также исполнение аккредитива банком-эмитентом. В этом случае исполняющий банк осуществляет возврат суммы покрытия не позднее рабочего дня, следующего за днем получения запроса банка-эмитента. Исполнение аккредитива осуществляется посредством перевода денежных средств платежным поручением исполняющего банка на банковский счет получателя средств или посредством зачисления соответствующей суммы на банковский счет получателя средств в исполняющем банке. После исполнения аккредитива исполняющий банк направляет банку-эмитенту извещение об исполнении аккредитива с указанием суммы исполнения и приложением представленных документов не позднее трех рабочих дней после дня исполнения аккредитива. При установлении несоответствия по внешним признакам документов, принятых исполняющим банком от получателя средств, условиям аккредитива банк-эмитент вправе требовать от исполняющего банка возврата сумм, выплаченных получателю средств за счет переведенного в исполняющий банк покрытия (по покрытому (депонированному) аккредитиву), возмещения сумм, списанных с корреспондентского счета, открытого в исполняющем банке, либо отказать исполняющему банку в возмещении сумм, выплаченных получателю средств (по непокрытому (гарантированному) аккредитиву). При закрытии покрытого (депонированного) аккредитива возврат неиспользованных денежных средств банку-эмитенту осуществляется платежным поручением исполняющего банка не позднее рабочего дня, следующего за днем закрытия аккредитива.

Непокрытый (гарантированный) аккредитив . Стороны могут договориться об использовании непокрытого аккредитива. В таком случае банк-эмитент не перечисляет денежные средства в исполняющий банк, но когда наступает время исполнения аккредитива, исполняющий банк списывает необходимую сумму с открытого у него счета банка-эмитента на расчетный счет продавца. В таком случае банк покупателя гарантирует оплату банку продавца. В свою очередь покупатель должен гарантировать оплату банку, предоставив обеспечение. Преимущество такой формы аккредитива для покупателя заключается в том, что для открытия аккредитива не требуется выводить из оборота собственные денежные средства (см. рис. 2.3.5.)

Рис. 2.3.5. Схема расчетов по гарантированному аккредитиву.

При исполнении непокрытого (гарантированного) аккредитива исполняющий банк вправе не осуществлять исполнение аккредитива до поступления денежных средств от банка-эмитента, за исключением случая подтверждения аккредитива подтверждающим банком.

Безотзывный аккредитив не может быть отменен по одностороннему заявлению покупателя без согласия продавца. Большинство аккредитивов безотзывные, поскольку это обеспечивает интересы поставщика. Согласие получателя средств на изменение условий безотзывного аккредитива может быть выражено посредством представления документов, соответствующих измененным условиям аккредитива. Условия безотзывного аккредитива являются измененными или безотзывный аккредитив является отмененным со дня, следующего за днем получения исполняющим банком заявления получателя средств с его согласием, о котором исполняющий банк извещает банк-эмитент не позднее трех рабочих дней начиная со дня поступления заявления получателя средств.

Однако обязательно нужно учитывать, что если прямо не указано, что аккредитив безотзывный, то он считается отзывным . При исполнении отзывного аккредитива исполняющий банк осуществляет исполнение аккредитива в полной сумме и на действующих условиях аккредитива если до представления документов получатель средств не получил от банка-эмитента извещения об отмене аккредитива или изменении других условий аккредитива, в части суммы аккредитива – при получении от банка-эмитента извещения об уменьшении суммы аккредитива.

При установлении соответствия представленных документов условиям аккредитива исполняющий банк осуществляет исполнение аккредитива. Исполнение аккредитива может осуществляться банком следующими способами:

– непосредственно по представлении документов в срок не позднее трех рабочих дней со дня принятия банком решения о соответствии представленных получателем средств документов условиям аккредитива, но не позднее трех рабочих дней после истечения пятидневного срока, установленного для проверки представленных документов;

– с отсрочкой исполнения в определенную (определенные) условиями аккредитива дату (даты) или установленный срок, начиная с даты совершения определенных действий, включая представление документов, отгрузку товаров;

– иным способом, предусмотренным условиями аккредитива.

При установлении несоответствия представленных документов по внешним признакам условиям аккредитива исполняющий банк вправе отказать в исполнении аккредитива, уведомив об этом получателя средств и банк-эмитент, мотивируя отказа. Исполняющий банк может предварительно запросить банк-эмитент о согласии принять представленные документы с расхождениями. В этом случае документы находятся на хранении в исполняющем банке до получения ответа банка-эмитента. Если плательщик дает банку-эмитенту согласие на принятие представленных документов с расхождениями, банк-эмитент вправе дать свое согласие исполняющему банку на исполнение аккредитива. При отказе плательщика в принятии документов с расхождениями банк-эмитент обязан уведомить об этом исполняющий банк с указанием в уведомлении на все расхождения, являющиеся причиной отказа.

3. Расчеты инкассовыми поручениями. Инкассовые поручения применяются:

– при расчетах по инкассо в случаях, предусмотренных договором;

– при расчетах по распоряжениям взыскателей средств.

Получателем средств может являться банк, в том числе банк плательщика.

Инкассовое поручение составляется, предъявляется, принимается к исполнению и исполняется в электронном виде, на бумажном носителе.

Применение инкассовых поручений при расчетах по инкассо осуществляется, во-первых, при наличии в договоре банковского счета между плательщиком и его банком условия о списании денежных средств с банковского счета, во-вторых, представлении плательщиком в банк плательщика сведений о получателе средств, имеющем право предъявлять инкассовые поручения к банковскому счету плательщика.

Право предъявления инкассовых поручений к банковскому счету плательщика может быть подтверждено получателем средств посредством представления в банк плательщика соответствующих документов.

Если получателем средств является банк плательщика, условие о списании денежных средств с банковского счета плательщика может быть предусмотрено договором банковского счета на основании составляемого банком банковского ордера.

Схема расчетов инкассовыми поручениями представлена на рисунке 2.3.6.

Рис. 2.3.6.Схема расчетов инкассовыми поручениями.

Инкассовое поручение взыскателя средств может быть предъявлено в банк плательщика через банк получателя средств. Банк получателя средств, принявший инкассовое поручение в целях взыскания денежных средств, обязан предъявить инкассовое поручение в банк плательщика.

Инкассовое поручение, предъявляемое через банк получателя средств, действительно для представления в банк получателя средств в течение 10 календарных дней со дня его составления.

4. Расчеты чеками. Данной, практически не используемой на сегодняшний день, форме расчетов в Положении № 383-П уделено несколько абзацев, сообщающих о том, что банк, желающий с ними работать, может разработать внутренние правила. Чек может содержать реквизиты, определяемые кредитной организацией; форма чека устанавливается кредитной организацией; кредитная организация обязана удостовериться в подлинности чека, а также в том, что предъявитель чека является уполномоченным по нему лицом; чеки кредитных организаций применяются при осуществлении перевода денежных средств, за исключением перевода денежных средств Банком России. Схема расчетов представлена на рисунке 2.3.7.

Отметим, что чек служит распоряжением, но не расчетным (платежным) документом. На основании предъявленного к оплате чека кредитная организация должна сформировать свой расчетный (платежное поручение) или кассовый (расходный кассовый ордер) документ, обосновав тем самым движение денежных средств.

Рис. 2.3.7. Расчеты чеками.

5. Расчеты в форме перевода денежных средств по требованию получателя средств (прямое дебетование) . При осуществлении безналичных расчетов в форме перевода денежных средств по требованию получателя средств применяется в основном платежное требование.

Если получателем средств является банк (например, в случае когда прямым дебетованием осуществляется погашение задолженности заемщика по кредиту в его банке), списание денежных средств с банковского счета клиента-плательщика при наличии заранее данного акцепта плательщика может осуществляться банком в соответствии с договором банковского счета на основании составляемого банком банковского ордера (см. рис. 2.3.8.)

Платежное требование составляется, предъявляется, принимается к исполнению и исполняется в электронном виде, на бумажном носителе.

Платежное требование может быть предъявлено в банк плательщика через банк получателя средств.

Платежное требование, предъявляемое через банк получателя средств, действительно для представления в банк получателя средств в течение 10 календарных дней со дня его составления.

Рис. 2.3.8. Расчеты в форме перевода денежных средств по требованию получателя средств.

6. Переводы электронных денежных средств. Эта форма безналичных расчетов регламентируется Федеральным законом от 27.06.2011 № 161-ФЗ «О национальной платежной системе».

Банки могут осуществлять переводы, включающие различные преобразования электронных денежных средств в традиционные (наличные, безналичные) денежные средства и обратно, в том числе:

– переводы денежных средств по банковским счетам;

– переводы денежных средств без открытия банковских счетов.

В первом случае переводы осуществляются посредством списания денежных средств с банковских счетов плательщиков и увеличения остатка электронных денежных средств (ЭДС) получателей средств.

Во втором случае – при осуществлении переводов без открытия банковских счетов (у отправителя платежа) – возможны следующие варианты:

a) прием наличных денежных средств, распоряжения плательщика – физического лица и увеличение остатка ЭДС получателя средств;

b) уменьшение остатка ЭДС плательщика и зачисление денежных средств на банковский счет получателя средств;

c) уменьшение остатка ЭДС плательщика и выдача наличных денежных средств получателю средств – физическому лицу;

d) уменьшение остатка ЭДС плательщика и увеличение остатка ЭДС получателя платежа.

Отметим, что в соответствии с Федеральным законом № 161-ФЗ, банк, осуществляющий переводы электронных денежных средств, называется оператором электронных денежных средств .

При осуществлении безналичных расчетов в форме перевода электронных денежных средств клиент предоставляет денежные средства оператору электронных денежных средств на основании заключенного с ним договора.

Отметим, что оператор электронных денежных средств не вправе предоставлять клиенту денежные средства для увеличения остатка электронных денежных средств клиента. Оператор электронных денежных средств не вправе осуществлять начисление процентов на остаток электронных денежных средств клиента.

Перевод электронных денежных средств осуществляется путем одновременного принятия оператором электронных денежных средств распоряжения клиента, уменьшения им остатка электронных денежных средств плательщика и увеличения им остатка электронных денежных средств получателя средств на сумму перевода электронных денежных средств.

Рассмотрим далее процедуры приема к исполнению, отзыва, возврата (аннулирования) распоряжений и порядок их выполнения . Порядок выполнения таких процедур устанавливается кредитными организациями и доводится до клиентов, взыскателей средств, кредитных организаций в договорах, документах, разъясняющих порядок выполнения процедур приема к исполнению распоряжений, а также путем размещения информации в местах обслуживания клиентов.

Процедуры приема к исполнению распоряжений включают:

1) удостоверение права распоряжения денежными средствами (удостоверение права использования электронного средства платежа);

2) контроль целостности распоряжений;

3) структурный контроль распоряжений;

4) контроль значений реквизитов распоряжений;

5) контроль достаточности денежных средств.

Изучим каждый из указанных этапов подробнее.

1) Удостоверение права распоряжения денежными средствами при приеме к исполнению распоряжения в электронном виде осуществляется банком посредством проверки электронной подписи, аналога собственноручной подписи и (или) кодов, паролей. Удостоверение права распоряжения денежными средствами при приеме к исполнению распоряжения на бумажном носителе осуществляется банком посредством проверки наличия и соответствия собственноручной подписи и оттиска печати образцам, заявленным банку в карточке с образцами подписей и оттиска печати. При приеме к исполнению распоряжения физического лица об осуществлении перевода денежных средств без открытия банковского счета на бумажном носителе кредитная организация проверяет наличие собственноручной подписи. Удостоверение права использования электронного средства платежа осуществляется кредитной организацией посредством проверки номера, кода и (или) иного идентификатора электронного средства платежа.

2) Контроль целостности распоряжения в электронном виде осуществляется банком посредством проверки неизменности реквизитов распоряжения. Контроль целостности распоряжения на бумажном носителе осуществляется банком посредством проверки отсутствия в распоряжении внесенных изменений (исправлений). Регистрация распоряжений в электронном виде, на бумажных носителях осуществляется в порядке, установленном банком, с указанием даты поступления распоряжения, при этом обязательной регистрации подлежат распоряжения взыскателей средств.

3) Структурный контроль распоряжения в электронном виде осуществляется банком посредством проверки установленных реквизитов и максимального количества символов в реквизитах распоряжения. Структурный контроль распоряжения на бумажном носителе осуществляется банком посредством проверки соответствия распоряжения установленной форме.

4) Контроль значений реквизитов распоряжений осуществляется посредством проверки значений реквизитов распоряжений, их допустимости и соответствия. При поступлении распоряжения плательщика, требующего согласия третьего лица на распоряжение денежными средствами плательщика, банк плательщика осуществляет контроль наличия согласия третьего лица в порядке, установленном законодательством и договором. Согласие третьего лица на распоряжение денежными средствами плательщика может быть дано в электронном виде или на бумажном носителе способом, предусмотренным договором.

При поступлении распоряжения получателя средств, требующего акцепта плательщика, банк плательщика осуществляет контроль наличия заранее данного акцепта плательщика или при отсутствии заранее данного акцепта плательщика получает акцепт плательщика.

Заранее данный акцепт плательщика может быть дан в договоре между банком плательщика и плательщиком и (или) в виде отдельного сообщения либо документа, в том числе заявления о заранее данном акцепте. Заранее данный акцепт должен быть дан до предъявления распоряжения получателя средств. Заранее данный акцепт может быть дан в отношении одного или нескольких банковских счетов плательщика, одного или нескольких получателей средств, одного или нескольких распоряжений получателя средств.

Получение акцепта плательщика осуществляется банком плательщика посредством передачи распоряжения получателя средств либо уведомления в электронном виде или на бумажном носителе для акцепта плательщику и получения акцепта (отказа от акцепта) плательщика с составлением заявления об акцепте (отказе от акцепта) плательщика. Распоряжения получателей средств помещаются в очередь ожидающих акцепта распоряжений.

5) Контроль достаточности денежных средств на банковском счете плательщика осуществляется банком плательщика при приеме к исполнению каждого распоряжения многократно или однократно в порядке, установленном банком. При достаточности денежных средств на банковском счете плательщика распоряжения подлежат исполнению в последовательности поступления распоряжений в банк, получения акцепта от плательщика. При недостаточности денежных средств на банковском счете плательщика распоряжения не принимаются банком к исполнению и возвращаются (аннулируются), за исключением:

– распоряжений о переводе денежных средств в бюджеты бюджетной системы Российской Федерации;

– распоряжений взыскателей средств;

– распоряжений, принимаемых банком к исполнению или предъявляемых банком в соответствии с договором.

Принятые к исполнению указанные распоряжения помещаются банком в очередь не исполненных в срок распоряжений для исполнения распоряжений в срок и в порядке очередности списания денежных средств с банковского счета, которые установлены Гражданским кодексом Российской Федерации. При недостаточности денежных средств на счете для удовлетворения всех предъявленных к нему требований списание денежных средств осуществляется в следующей очередности (см. рис. 2.3.9.).

Достаточность денежных средств по принятым к исполнению распоряжениям в целях осуществления перевода денежных средств без открытия банковского счета определяется кредитной организацией исходя из суммы предоставленных клиентом денежных средств.

При осуществлении операций с использованием электронных средств платежа кредитная организация получателя средств в случаях, предусмотренных договором, получает согласие кредитной организации плательщика на осуществление операции с использованием электронного средства платежа. Этот процесс называется далее – авторизация . В случае положительного результата авторизации кредитная организация плательщика обязана предоставить денежные средства кредитной организации получателя средств в порядке, установленном договором.

При положительном результате процедур приема к исполнению распоряжения в электронном виде банк принимает распоряжение к исполнению и направляет отправителю распоряжения уведомление в электронном виде о приеме распоряжения к исполнению. В случае помещения распоряжения в очередь не исполненных в срок распоряжений в распоряжении и в уведомлении в электронном виде банк указывает дату помещения распоряжения в очередь. При положительном результате процедур приема к исполнению распоряжения на бумажном носителе банк принимает распоряжение к исполнению, подтверждает прием распоряжения к исполнению посредством проставления даты приема его к исполнению, даты помещения распоряжения в очередь не исполненных в срок распоряжений, штампа банка и подписи уполномоченного лица банка и возвращает отправителю распоряжения экземпляр распоряжения в порядке и срок, которые предусмотрены договором, но не позднее рабочего дня, следующего за днем поступления в банк распоряжения.

Рис. 2.3.9. Очередность списания денежных средств при недостаточности денежных средств на счете.

При положительном результате процедур приема к исполнению распоряжения на бумажном носителе, переданного в целях осуществления перевода денежных средств без открытия банковского счета, кредитная организация принимает распоряжение к исполнению и незамедлительно после выполнения процедур приема к исполнению распоряжения представляет отправителю распоряжения экземпляр распоряжения на бумажном носителе или документ кредитной организации на бумажном носителе, подтверждающий прием распоряжения к исполнению, с проставлением даты приема и отметок банка, включая подпись уполномоченного лица банка.

При отрицательном результате процедур приема к исполнению распоряжения в электронном виде банк не принимает распоряжение к исполнению и направляет отправителю распоряжения уведомление в электронном виде об аннулировании распоряжения с указанием информации, позволяющей отправителю распоряжения идентифицировать аннулируемое распоряжение, дату его аннулирования, а также причину аннулирования, которая может быть указана в виде кода, установленного банком и доведенного до сведения отправителя распоряжения. При отрицательном результате процедур приема к исполнению распоряжения на бумажном носителе, переданного в целях осуществления перевода денежных средств по банковскому счету, банк не принимает распоряжение к исполнению и возвращает его отправителю распоряжения с проставлением даты возврата, отметки банка о причине возврата, штампа банка и подписи уполномоченного лица банка не позднее рабочего дня, следующего за днем поступления в банк распоряжения. При отрицательном результате процедур приема к исполнению распоряжения на бумажном носителе, переданного в целях осуществления перевода денежных средств без открытия банковского счета, кредитная организация не принимает распоряжение к исполнению и незамедлительно после выполнения процедур приема к исполнению распоряжения возвращает его отправителю распоряжения.

Аннулирование неисполненных распоряжений осуществляется банком не позднее рабочего дня, следующего за днем, в который возникло основание для аннулирования распоряжения, включая поступление заявления об отзыве.

Процедуры исполнения распоряжений включают:

– исполнение распоряжений в порядке, установленном банками, посредством списания денежных средств с банковского счета плательщика, зачисления денежных средств на банковский счет получателя средств, выдачи наличных денежных средств получателю средств либо учета информации об осуществленных переводах электронных денежных средств;

– частичное исполнение распоряжений;

– подтверждение исполнения распоряжений.

Порядок выполнения процедур исполнения распоряжений, в том числе распоряжений на общую сумму с реестрами, устанавливается кредитными организациями и доводится до клиентов, взыскателей средств, кредитных организаций в договорах, документах, разъясняющих порядок выполнения процедур исполнения распоряжений, а также путем размещения информации в местах обслуживания клиентов.

Банк получателя средств устанавливает порядок зачисления денежных средств на банковский счет получателя средств, при этом допускается зачисление денежных средств на банковский счет получателя средств по двум реквизитам: номеру банковского счета получателя средств и иной информации о получателе средств.

Частичное исполнение распоряжений плательщиков, получателей средств, включая распоряжения, по которым дан частичный акцепт плательщика, взыскателей средств осуществляется банком платежным ордером в электронном виде или на бумажном носителе.

Платежный ордер, составляемый банком в целях частичного исполнения распоряжения получателя средств, по которому получен частичный акцепт плательщика, при недостаточности денежных средств на банковском счете плательщика помещается в очередь не исполненных в срок распоряжений.

При ведении в электронном виде очереди не исполненных в срок распоряжений банк обеспечивает возможность предоставления информации о частичном исполнении распоряжения.

Частичное исполнение распоряжения плательщика (получателя средств) в электронном виде или на бумажном носителе, переданного в целях осуществления перевода денежных средств по банковскому счету, подтверждается в порядке, установленном банком, посредством:

– направления плательщику (получателю средств) извещения в электронном виде с указанием реквизитов платежного ордера или направления платежного ордера в электронном виде с указанием даты исполнения;

– представления плательщику (получателю средств) экземпляра исполненного платежного ордера на бумажном носителе с указанием даты исполнения, проставлением штампа банка и подписи уполномоченного лица банка.

Исполнение распоряжения в электронном виде в целях осуществления перевода денежных средств по банковскому счету подтверждается:

– банком плательщика посредством направления плательщику извещения в электронном виде о списании денежных средств с банковского счета плательщика с указанием реквизитов исполненного распоряжения или посредством направления исполненного распоряжения в электронном виде с указанием даты исполнения;

– банком получателя средств посредством направления получателю средств извещения о зачислении денежных средств на банковский счет получателя средств с указанием реквизитов исполненного распоряжения или посредством направления исполненного распоряжения с указанием даты исполнения.

Исполнение распоряжения на бумажном носителе в целях осуществления перевода денежных средств по банковскому счету подтверждается:

– банком плательщика посредством представления плательщику экземпляра исполненного распоряжения на бумажном носителе с указанием даты исполнения, проставлением штампа банка и подписи уполномоченного лица банка. При этом штампом банка плательщика может одновременно подтверждаться прием к исполнению распоряжения на бумажном носителе и его исполнение;

– банком получателя средств посредством представления получателю средств экземпляра исполненного распоряжения на бумажном носителе с указанием даты исполнения, проставлением штампа банка и подписи уполномоченного лица банка.

Исполнение распоряжения клиента при осуществлении операции с использованием электронного средства платежа подтверждается кредитной организацией посредством направления клиенту в порядке, установленном договором, извещения кредитной организации в электронном виде или на бумажном носителе, подтверждающего осуществление операции с использованием электронного средства платежа, в котором должны быть указаны:

– наименование или иные реквизиты кредитной организации;

– номер, код и (или) иной идентификатор электронного средства платежа;

– вид операции;

– дата операции;

– сумма операции;

– сумма комиссионного вознаграждения в случае его взимания;

– идентификатор устройства при его применении для осуществления операции с использованием электронного средства платежа.

Извещение, подтверждающее осуществление операции с использованием электронного средства платежа, может содержать дополнительную информацию, установленную кредитной организацией.

В заключение отметим, что согласно п. 1.8 Положения № 383-П в кредитных организациях должны быть утверждены внутренние документы, содержащие:

– порядок составления распоряжений;

– порядок выполнения процедур приема к исполнению, отзыва, возврата (аннулирования) распоряжений;

– порядок исполнения распоряжений;

– иные положения об организации деятельности кредитных организаций по осуществлению перевода денежных средств.

Данный текст является ознакомительным фрагментом. Из книги Основы организации деятельности коммерческого банка автора Иода Елена Васильевна6.3. ПОРЯДОК ОСУЩЕСТВЛЕНИЯ ЭКСПОРТНО-ИМПОРТНЫХ ОПЕРАЦИЙ Расширение внешнеторговых контактов и либерализация внешнеэкономических связей привели к тому, что на международный рынок стали выходить предприятия и организации, не обладающие достаточным опытом в этой сфере

Из книги Как правильно применять «упрощенку» автора Курбангалеева Оксана Алексеевна14.5. РАСХОДОВАНИЕ СРЕДСТВ ФОНДА СОЦИАЛЬНОГО СТРАХОВАНИЯ РОССИЙСКОЙ ФЕДЕРАЦИИ Сумму начисленных взносов можно уменьшить на величину средств, которые организация израсходовала на социальное страхование от несчастных случаев на производстве и профессиональных

автора Никаноров П ССтатья 14. Порядок перевода и учета взносов на софинансирование формирования пенсионных накоплений 1. Пенсионный фонд Российской Федерации до 20 апреля года, следующего за годом уплаты дополнительных страховых взносов на накопительную часть трудовой пенсии, направляет

Из книги Учет и налогообложение расходов на страхование работников автора Никаноров П ССтатья 8. Медицинское страхование граждан Российской Федерации за границей и иностранных граждан на территории Российской Федерации (в ред. Закона РФ от 02.04.1993 № 4741-1) Медицинское страхование граждан Российской Федерации, находящихся за рубежом, осуществляется на основе

Из книги Управление карточным бизнесом в коммерческом банке автора Пухов Антон ВладимировичПорядок выдачи наличных денежных средств держателям банковских карт Операции выдачи наличных через кассы или обменные пункты банков являются с операционной точки зрения наиболее простыми, но в то же время выполнение таких операций налагает высокую ответственность на

Из книги Налоговое право. Шпаргалки автора Смирнов Павел Юрьевич52. Порядок осуществления полномочий уполномоченным представителем налогоплательщика Уполномоченный представитель налогоплательщика или плательщика сборов организации осуществляет свои полномочия на основании доверенности, выдаваемой в порядке, установленном

автора1.5. Уведомление Пенсионного фонда Российской Федерации, Фонда социального страхования Российской Федерации и фондов обязательного медицинского страхования о создании филиала В соответствии с п. 8 ст. 243 НК РФ обособленные подразделения, имеющие отдельный баланс,

Из книги Механизм уплаты налогов при многоуровневой структуре организации автора Мандражицкая Марина ВладимировнаСтатья 208. Доходы от источников в Российской Федерации и доходы от источников за пределами Российской Федерации 1. Для целей настоящей главы к доходам от источников в Российской Федерации относятся:1) дивиденды и проценты, полученные от российской организации, а также

Из книги Оптимизация налогообложения: рекомендации по и уплате налогов автора Лермонтов Ю МПостановление Пленума ВАС РФ от 14.02.2008 № 14 О внесении дополнений в постановление Пленума Высшего Арбитражного Суда Российской Федерации от 12.03.2007 № 17 “О применении Арбитражного процессуального кодекса Российской Федерации при пересмотре вступивших в законную силу

Из книги Бухгалтерский управленческий учет. Шпаргалки автора Зарицкий Александр Евгеньевич51. Порядок осуществления амортизационных отчислений В части затрат на амортизацию основных фондов отражаются амортизационные отчисления на полное восстановление основных производственных фондов, сумма которых определяется на основании их балансовой стоимости и

Из книги Антикризисное управление автора Бабушкина Елена21. Виды и порядок осуществления реорганизационных процедур Внешнее управление имуществом должника осуществляется с помощью арбитражного управляющего. В его полномочия входят меры по восстановлению платежеспособности предприятия-должника и дальнейшему

автораПриложение 14 СВИДЕТЕЛЬСТВО о постановке на учет российской организации в налоговом органе по месту нахождения на территории Российской

Из книги Организация бизнеса с нуля. С чего начать и как преуспеть автора Семенихин Виталий ВикторовичПриложение 21 УВЕДОМЛЕНИЕ о регистрации юридического лица в территориальном органе Пенсионного фонда Российской Федерации по месту нахождения на территории Российской

автора Корнийчук Галина1.7. Порядок осуществления наличных денежных расчетов без применения ККТ в случае оказания услуг населению Во исполнение п. 2 ст. 2 Закона о ККТ Постановлением Правительства РФ от 31 марта 2005 г. № 171 утверждено Положение об осуществлении наличных денежных расчетов и (или)

Из книги Наличные денежные расчеты: с учетом последних изменений в законодательстве автора Корнийчук ГалинаПорядок осуществления наличных денежных расчетов в случае применения бланков В случае применения бланков наличные денежные расчеты и (или) расчеты с использованием платежных карт осуществляются в следующем порядке:1) при оплате услуг наличными денежными средствами

Из книги Бухгалтерский учет в медицине автора Фирстова Светлана ЮрьевнаГлава 3. Бухгалтерский учет финансовых активов (денежных средств). Порядок учета наличных денежных средств и кассовых операций (1-й ур.) Нормативная база Организация ведения кассовых операцийРасчеты наличными денежными средствами осуществляются через кассу и

"Налогообложение, учет и отчетность в коммерческом банке", 2012, N 6

Закон о национальной платежной системе дал право организациям и гражданам, оплачивая товары, работы и услуги, использовать электронные кошельки и электронные средства платежа (e-деньги). А банкам, соответственно, предоставлено право осуществлять переводы электронных денежных средств. Рассмотрим вопросы квалификации для целей бухгалтерского учета операций по переводу электронных денежных средств, в том числе без открытия банковских счетов, а также учет данных операций на балансовых счетах.

Хотя расчеты электронными деньгами в России фактически осуществляются уже несколько лет, сами понятия "электронные денежные средства" и "электронные средства платежа" появились в российском законодательстве лишь год назад, когда вступил в силу Федеральный закон от 27.06.2011 N 161-ФЗ "О национальной платежной системе" (далее - Закон о НПС).

Примечание. До вступления Закона о национальной платежной системе электронными денежными средствами пользовались только физические лица, теперь же хранение и переводы e-денег легальны и для организаций.

Принятие Закона об НПС дало "зеленый свет" в расчетах электронными деньгами кредитным организациям, которые, как известно, являются самыми законопослушными организациями в российском бизнесе (прочим участникам рынка e-денег отсутствие регулирования нисколько не мешало). Многие кредитные организации и до вступления в силу Закона об НПС принимали участие в расчетах электронными деньгами, но отражали эти операции в бухгалтерском учете в порядке, установленном для переводов без открытия счета <1>.

<1> Посадская М. Бухгалтерский учет расчетов электронными деньгами // Налогообложение, учет и отчетность в коммерческом банке. 2011. N 2. С. 59 - 67.

Прошлогодние новации в законодательстве о электронных деньгах потребовали от банков некоторых дополнительных действий, связанных как с юридическими и техническими аспектами расчетов, так и с методологическими, в частности в области разработки и утверждения учетной политики (правил отражения в бухгалтерском учете операций по переводу электронных денежных средств).

Главной юридической проблемой для кредитных организаций стала замена лицензий на осуществление банковских операций в связи с изменением наименований некоторых из них. Впрочем, регулятор постарался облегчить решение этой задачи, предусмотрев упрощенный порядок замены лицензий (Указание Банка России от 15.09.2011 N 2699-У).

Основные изменения в совершении и учете кредитными организациями операций с электронными средствами состоят в следующем:

- к расчетам электронными деньгами теперь допущены юридические лица;

- для отражения в учете переводов электронных денежных средств Банком России определен балансовый счет 40903 "Средства для расчетов чеками, предоплаченными картами и осуществления переводов электронных денежных средств с использованием электронного средства платежа".

Нормативное регулирование расчетов электронными денежными средствами

Кроме Закона о НПС в нормативном регулировании расчетов электронными денежными средствами участвуют следующие законодательные и нормативные акты:

- Федеральный закон от 02.12.1990 N 395-1 "О банках и банковской деятельности" (далее - Закон N 395-1);

- Федеральный закон от 07.08.2001 N 115-ФЗ "О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма";

- Федеральный закон от 27.06.2011 N 162-ФЗ "О внесении изменений в отдельные законодательные акты Российской Федерации в связи с принятием Федерального закона "О национальной платежной системе" (далее - Закон N 162-ФЗ);

- Положение Банка России от 26.03.2007 N 302-П "О Правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации" (далее - Положение N 302-П);

- Указание Банка России от 14.09.2011 N 2694-У "О порядке уведомления Банка России оператором электронных денежных средств о начале деятельности по осуществлению перевода электронных денежных средств";

- Указание Банка России от 14.09.2011 N 2695-У "О требованиях к обеспечению бесперебойности осуществления перевода электронных денежных средств";

- Указание Банка России от 15.09.2011 N 2699-У "О замене Банком России кредитной организации лицензии на осуществление банковских операций в связи с изменением наименований отдельных банковских операций в соответствии с Федеральным законом от 27 июня 2011 года N 162-ФЗ "О внесении изменений в отдельные законодательные акты Российской Федерации в связи с принятием Федерального закона "О национальной платежной системе";

- Приказ ФНС России от 01.12.2006 N САЭ-3-19/824@ "Об утверждении Порядка направления в банк решения налогового органа о приостановлении операций по счетам налогоплательщика (плательщика сборов) или налогового агента в банке, а также переводов электронных денежных средств и решения об отмене приостановления операций по счетам налогоплательщика (плательщика сборов) или налогового агента в банке, а также переводов электронных денежных средств на бумажном носителе";

- Приказ ФНС России от 28.09.2009 N ММ-7-6/475@ "Об утверждении форм сообщений банка об открытии (закрытии) счета, об изменении реквизитов счета, о предоставлении права (прекращении права) использовать корпоративное электронное средство платежа (КЭСП) для переводов электронных денежных средств, об изменении реквизитов КЭСП".

Термины и определения

Под электронными денежными средствами понимаются денежные средства, которые предварительно предоставлены одним лицом (лицом, предоставившим денежные средства) другому лицу, учитывающему информацию о размере предоставленных денежных средств без открытия банковского счета (обязанному лицу), для исполнения денежных обязательств лица, предоставившего денежные средства, перед третьими лицами, в отношении которых лицо, предоставившее денежные средства, имеет право передавать распоряжения исключительно с использованием электронных средств платежа.

По своей экономической сути электронные деньги близки к предоплаченным картам (поэтому и отражаются с ними на одном балансовом счете). Основные же отличия этих двух видов расчетов (предоплаченными картами и электронными деньгами) заключаются в том, что:

- электронными деньгами могут рассчитываться как физические, так и юридические лица;

- обязанным лицом по электронным денежным средствам является оператор электронных денежных средств - кредитная организация, имеющая право на осуществление переводов денежных средств и связанных с ними иных банковских операций;

- для расчетов электронными деньгами необходимы электронные средства платежа (в т.ч. платежные карты).

После вступления в силу Закона о НПС у кредитных организаций, осуществляющих работу с электронными деньгами, возникли вопросы, связанные со статусом "оператор электронных денежных средств". Так, согласно указанному выше определению начиная с 29 сентября 2011 г. операторами электронных денежных средств автоматически стали все банки, имеющие лицензии на осуществление переводов денежных средств без открытия банковских счетов. В то же время согласно требованиям Закона N 162-ФЗ в состав банковских операций (ст. 5 Закона N 395-1) переводы электронных денежных средств включались только с 28 декабря 2011 г.

Сомнения банкиров относительно правомерности осуществления ими переводов электронных денежных средств в период с 29.09.2011 до 28.12.2011 Банк России разрешил своим Письмом от 19.12.2011 N 14-27/761, где констатировал, что кредитная организация, имеющая лицензию на осуществление банковских операций, предоставляющую право на осуществление переводов денежных средств по поручению физических лиц без открытия банковских счетов (за исключением почтовых переводов), на основании этой лицензии осуществляет переводы денежных средств без открытия банковских счетов, в том числе электронных денежных средств (за исключением почтовых переводов).

Поскольку период для подачи кредитными организациями ходатайства о замене лицензии Законом и нормативными актами не определен, "подача документов для замены лицензии может быть осуществлена кредитной организацией в удобное для нее время в ходе текущей деятельности". Ограничений на осуществление банковской деятельности на основании лицензии Банка России, содержащей прежнюю редакцию наименований отдельных банковских операций, не устанавливается.

Не являются электронными денежными средствами денежные средства, полученные организациями, осуществляющими профессиональную деятельность на рынке ценных бумаг, клиринговую деятельность и (или) деятельность по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами и осуществляющими учет информации о размере предоставленных денежных средств без открытия банковского счета в соответствии с законодательством, регулирующим деятельность указанных организаций.

Электронным средством платежа считаются средство и (или) способ, позволяющие клиенту оператора по переводу денежных средств составлять, удостоверять и передавать распоряжения в целях осуществления перевода денежных средств в рамках применяемых форм безналичных расчетов с использованием информационно-коммуникационных технологий, электронных носителей информации, в том числе платежных карт, а также иных технических устройств.

При осуществлении безналичных расчетов в форме перевода электронными денежными средствами клиент предоставляет денежные средства оператору электронных денежных средств на основании заключенного с ним договора.

Оператор учитывает денежные средства, предоставленные клиентом, путем формирования записи, отражающей размер обязательств оператора электронных денежных средств перед клиентом в сумме предоставленных им денежных средств (остаток электронных денежных средств). Указанные обязательства банка не являются аналогом банковского счета клиента, но по своей экономической сути приближены к средствам, внесенным для осуществления перевода без открытия банковского счета.

Оператор электронных денежных средств не вправе:

- предоставлять клиенту денежные средства для увеличения остатка электронных денежных средств клиента (т.е. остаток не может формироваться за счет заемных средств);

- осуществлять начисление процентов на остаток электронных денежных средств или выплату любого вознаграждения клиенту (т.е. эти средства нельзя считать "классическим" привлечением - по сути, это средства в расчетах, или кредиторская задолженность).

Перевод электронных денежных средств осуществляется на основании распоряжений плательщиков в пользу получателей средств. В случаях, предусмотренных законодательством и договорами между плательщиком и оператором электронных денежных средств, между плательщиком и получателем средств, перевод может осуществляться на основании требований получателей средств.

Перевод электронных денежных средств может осуществляться между плательщиками и получателями средств, являющимися клиентами одного оператора или нескольких операторов электронных денежных средств.

При переводе электронных денежных средств юридические лица или индивидуальные предприниматели могут являться получателями средств, а также плательщиками в случае, если получателем средств является физическое лицо, использующее электронные средства платежа.

Перевод электронных денежных средств осуществляется путем одновременного принятия оператором распоряжения клиента, уменьшения им остатка электронных денежных средств плательщика и увеличения им остатка электронных денежных средств получателя средств на сумму перевода. Денежное обязательство плательщика перед получателем средств прекращается при наступлении окончательности перевода электронных денежных средств.

Оператор электронных денежных средств на постоянной основе ведет учет информации об остатках и осуществленных переводах электронных денежных средств.

Помимо осуществления перевода остаток (его часть) электронных денежных средств клиента - физического лица, использующего неперсонифицированное электронное средство платежа (в случае непроведения оператором идентификации клиента - физического лица в соответствии с законодательством о противодействии легализации преступных доходов), может быть по его распоряжению переведен только на банковский счет. Такой остаток (его часть) электронных денежных средств клиента - физического лица не может быть выдан наличными денежными средствами.

Если электронное средство платежа персонифицировано, то помимо осуществления перевода электронных денежных средств их остаток (его часть) по распоряжению клиента - физического лица может быть:

- переведен на банковский счет;

- переведен без открытия банковского счета;

- выдан наличными денежными средствами.

В случае с переводом остатка электронных денежных средств без открытия банковского счета может возникнуть вопрос об использовании балансового счета 40911 "Транзитные счета", который традиционно используется для отражения таких переводов. Однако, судя по характеристике указанного счета (п. 4.51 ч. II Положения N 302-П), денежные средства от физических лиц для осуществления переводов без открытия счета могут поступать на счет 40911 только через кассу (наличными) или путем списания с банковских счетов клиентов. Таким образом, в указанной ситуации перевод без открытия счета остатка (его части) электронных денежных средств целесообразно осуществлять непосредственно со счета 40903 "Средства для расчетов чеками, предоплаченными картами и осуществления переводов электронных денежных средств с использованием электронного средства платежа".

Остаток (его часть) электронных денежных средств клиента - юридического лица или индивидуального предпринимателя помимо осуществления перевода может быть по его распоряжению зачислен или переведен только на его банковский счет.

Клиент - юридическое лицо или индивидуальный предприниматель - обязан иметь банковский счет, открытый у оператора электронных денежных средств для перевода остатка (его части) электронных денежных средств, или предоставить ему информацию о банковском счете этого юридического лица или индивидуального предпринимателя, открытом в иной кредитной организации, на который может осуществляться перевод остатка (его части) электронных денежных средств.

Обязательства (кредиторская задолженность) при расчетах электронными деньгами возникают при предоставлении денежных средств клиентом оператору электронных денежных средств на основании заключенного между ними договора.

Клиент - физическое лицо может предоставлять денежные средства оператору с использованием своего банковского счета или без его использования. Клиент - юридическое лицо или индивидуальный предприниматель - предоставляет денежные средства оператору электронных денежных средств только с использованием своего банковского счета.

Счета бухгалтерского учета

Кредитные организации - операторы электронных денежных средств учитывают денежные средства, предоставленные клиентами (физическими лицами, юридическими лицами или индивидуальными предпринимателями) для осуществления переводов электронных денежных средств с использованием электронного средства платежа на основании договора с клиентом на счете 40903 "Средства для расчетов чеками, предоплаченными картами и осуществления переводов электронных денежных средств с использованием электронного средства платежа".

По кредиту счета 40903 при расчетах электронными денежными средствами проводятся суммы, поступившие от организаций и физических лиц в целях осуществления переводов электронных денежных средств, в корреспонденции:

- со счетом кассы (20202);

- с банковскими счетами клиентов - физических лиц;

- с корреспондентскими счетами (при поступлении средств из других кредитных организаций).

По дебету счета 40903 проводятся суммы переводов электронных денежных средств в корреспонденции со счетами получателей переводов (банков получателей переводов, других операторов электронных денежных средств).

Порядок аналитического учета определяется кредитной организацией. При этом аналитический учет должен обеспечить получение информации по каждому договору с клиентом.

Отражение в бухучете переводов электронных денежных средств с использованием электронного средства платежа Порядок отражения переводов ЭДС по поручению юридических лиц

Предоставление денежных средств оператору электронных денежных средств клиентом - юридическим лицом на основании заключенного между ними договора:

Дт банковский счет юридического лица

Осуществление оператором перевода электронных денежных средств по поручению клиента - юридического лица (если получателем является физическое лицо, использующее электронные средства платежа):

Кт 40903 "Средства для расчетов чеками, предоплаченными картами и осуществления переводов электронных денежных средств с использованием электронного средства платежа" (если оператор является обязанным лицом получателя электронных денежных средств),

Кт корреспондентский счет (если обязанным лицом получателя электронных денежных средств является другой оператор электронных денежных средств).

Возвращение остатка (его части) электронных денежных средств:

Дт 40903 "Средства для расчетов чеками, предоплаченными картами и осуществления переводов электронных денежных средств с использованием электронного средства платежа"

Кт банковский счет юридического лица.

Порядок отражения переводов ЭДС по поручению физических лиц

Предоставление денежных средств оператору электронных денежных средств клиентом - физическим лицом на основании заключенного между ними договора:

Дт банковский счет физического лица,

Дт 20202 "Касса кредитных организаций"

Кт 40903 "Средства для расчетов чеками, предоплаченными картами и осуществления переводов электронных денежных средств с использованием электронного средства платежа".

Осуществление оператором ЭДС перевода ЭДС по поручению клиента - физического лица:

Дт 40903 "Средства для расчетов чеками, предоплаченными картами и осуществления переводов электронных денежных средств с использованием электронного средства платежа"

Кт 40903 "Средства для расчетов чеками, предоплаченными картами и осуществления переводов электронных денежных средств с использованием электронного средства платежа" (если оператор электронных денежных средств является обязанным лицом получателя электронных денежных средств),

Кт корреспондентский счет (если обязанным лицом получателя электронных денежных средств является другой оператор).

Возвращение остатка (его части) электронных денежных средств физическому лицу:

Дт 40903 "Средства для расчетов чеками, предоплаченными картами и осуществления переводов электронных денежных средств с использованием электронного средства платежа"

Кт банковский счет физического лица (при наличии персонифицированного или неперсонифицированного электронного средства платежа),

Кт 20202 "Касса кредитных организаций" (только при наличии персонифицированного электронного средства платежа).

Примечание. Возвращение остатка или выплата части средств физическому лицу с его лицевого счета электронных денежных средств производится на его расчетный счет или через кассу. Выдача через кассу возможна только при наличии у клиента электронного средства платежа (например, его банковской пластиковой карты).

Перевод остатка (его части) электронных денежных средств физического лица по его распоряжению без открытия банковского счета (только при наличии персонифицированного электронного средства платежа):

Дт 40903 "Средства для расчетов чеками, предоплаченными картами и осуществления переводов электронных денежных средств с использованием электронного средства платежа"

Кт банковский счет получателя,

Кт корреспондентский счет (банка получателя).

Выводы. Деятельность банков по переводу электронных денежных средств в настоящее время находится в процессе становления, поэтому ее регулирование далеко от совершенства и оставляет немало "белых пятен" - вопросов, возникающих в процессе практического применения законодательных и нормативных актов и не имеющих пока однозначного ответа.

Так, нельзя считать закрытым вопрос о возможности пополнения физическими лицами своих "электронных кошельков" наличными денежными средствами. В приведенных выше бухгалтерских проводках такая возможность предусмотрена, так как:

- в Законе о НПС нет прямого запрета на указанные операции (дословно там сказано, что "клиент - физическое лицо может предоставлять денежные средства оператору электронных денежных средств с использованием своего банковского счета или без использования своего банковского счета");

- характеристика балансового счета 40903 позволяет использовать его в корреспонденции со счетом кассы;

- остаток электронных денежных средств может быть выдан клиенту - физическому лицу наличными, если электронное средство платежа является персонифицированным (что позволяет сделать предположение о легитимности и обратной операции - пополнения "электронного кошелька" наличными денежными средствами).

С другой стороны, по мнению некоторых представителей Банка России, "никаких наличных для электронных денежных средств быть не может" (это дословная цитата из выступления начальника отдела разработки плана счетов и правил их применения для Банка России и кредитных организаций Департамента бухгалтерского учета и отчетности Банка России Л.В. Чигриновой на форуме "Бухгалтерский учет, отчетность и налогообложение" в начале декабря 2011 г.).

Еще одна "неоконченная пьеса", возможно не столь актуальная на практике, но от этого не менее интересная, - сходство и различия между электронными деньгами и предоплаченными картами. Если речь идет о расчетах физических лиц, то разница между этими двумя инструментами становится практически неразличимой (тем более что и в бухгалтерском учете операции с ними отражаются на одном и том же счете).

Примечание. Сходство между электронными деньгами и предоплаченными картами и учет их на одном балансовом счете 40903 повышают значимость организации аналитического учета по счету 40903 и разработки учетной политики по данным объектам учета.

Некоторые вопросы, возникающие у банков при работе с электронными денежными средствами (особенно у банковских бухгалтеров), могли бы быть решены внесением изменений в характеристику счета 40903 "Средства для расчетов чеками, предоплаченными картами и осуществления переводов электронных денежных средств с использованием электронного средства платежа". Или даже выделением для учета операций с электронными деньгами отдельного балансового счета. Но для этого Банку России придется универсальную фразу "операции осуществляются в соответствии с законодательством Российской Федерации" заменить на более развернутый и конкретный текст, а это не так просто, как может показаться.

Собственно, и сам Закон о НПС, по словам его разработчиков и представителей Банка России, будет существенно меняться, причем очень скоро: слишком много недоработок выявлено при его практическом применении. А значит, скорее всего, будут меняться и нормативные акты Банка России, принятые во исполнение указанного Закона.

Поэтому, вероятно, к этой теме мы еще вернемся.

М.Посадская

Банковский методолог

У граждан, имеющих дело с денежными переводами или электронными валютами, часто возникают вопросы:

1) Каков риск попадания в поле зрения налоговых органов?

2) Какое назначение должно быть у перевода, чтобы ни у банка, ни у налоговой не возникало вопросов?

3) Есть ли какие-то лимиты сумм на переводы, придерживаясь которых, можно не опасаться внимания налоговой?

4) В каких случаях вывод электронных денег подпадает под контролируемую операцию?

Основной критерий риска попадания в поле зрения налоговых органов для физического лица – несоответствие его расходов официально задекларированным доходам. Естественно, это касается покупок, требующих государственной регистрации: автотранспорт, недвижимость и т.п. Покупки, при которых не требуется предъявления документов отследить невозможно.

В данной конкретной ситуации (операции по банковским счетам) следует исходить из того, что рядом законов (например, Федеральный закон от 7 августа 2001 г. N 115-ФЗ “О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма") банкам навязаны несвойственные им функции, граничащие с нарушением банковской тайны: в частности обязанность информировать органы финансового мониторинга о ряде сделок. При этом надо помнить, что адвокаты, нотариусы, другие лица, оказывающие юридические и бухгалтерские услуги, также входят в круг обязанных информировать органы Росфинмониторинга о такого рода сделках, о которых им становится известно в ходе их профессиональной деятельности. В зависимости от квалификации органом финмониторинга той или иной операции с денежными средствами информация о ней может поступить и в налоговые органы. Таким образом, следует избегать оформления финансовых операций, информация о которых в обязательном порядке будет сообщена банком в органы финмониторинга.

Перечень операций, подлежащих обязательному контролю

Операции на сумму 600 000 рублей (или эквивалента иностранной валюты), в том числе и однотипные операции на меньшие суммы по одному основанию (суммирование этих операций не должно превысить 600 000 рублей);

Рассмотрим подробнее, в каких случаях банковские и валютные операции подпадают под обязательный контроль:

Операции, конечной целью которых является получение физическими лицами со своих счетов крупных сумм наличных денежных средств в рублях либо в иностранной валюте при условии поступления этих средств от юридических лиц. При этом основания для переводов в пользу физических лиц от одного или нескольких юридических лиц могут быть различными, в том числе: оплата по контракту, договору, соглашению, выплата вознаграждения за выполненные работы, оказанные услуги, переданные результаты интеллектуальной деятельности, перечисление бонусов, получение и возврат займов, операции с векселями т.п.;

Операции, при которых поступление средств на счет и получение наличных со счета осуществляется в один операционный день;

Наличие в повторяющихся однотипных сделках одних и тех же участников, совпадающие адреса места нахождения организаций, осуществляющих такие операции;

Значительные объемы наличных денежных средств, регулярно получаемых физическими лицами со своих счетов (вкладов) в одном внутреннем подразделении кредитной организации (филиала);

Закрытие счетов (вкладов) по получению наличных денежных средств со счета (вклада);

Закрытие счетов (вкладов) после проведения определенного цикла таких операций, либо резкое прекращение операций по данным счетам (вкладам) после них.

Примеры банковских и валютных операций, подлежащих обязательному контролю

Внутренними инструкциям ЦБ РФ разработаны типичные примеры совершения операций, подлежащих обязательному контролю:

1. Физическое лицо обратилось в банк по вопросу покупки наличной иностранной валюты на сумму 21000 долл. США за наличные рубли. При объявленном на дату проведения операции курсе Банка России 28.73 руб. за 1 долл. США, рублевый эквивалент составит 603330 руб., и, следовательно, операция подлежит обязательному контролю по коду.

2. Физическое лицо обратилось в банк по вопросу покупки наличной иностранной валюты 21000 долл. США за рубли в безналичной форме. При объявленном на дату проведения операции курсе Банка России 28.73 руб. за 1 долл. США, рублевый эквивалент составит 603330 руб., и, следовательно, операция подлежит обязательному контролю.

3. Физическое лицо обратилось в банк по вопросу снятия со счета в долларах открытого в банке наличных 19000 ЕВРО. При объявленном на дату проведения операции курсе Банка России 35.40 руб. за 1 ЕВРО, рублевый эквивалент покупаемых ЕВРО составит 672600 руб., и, следовательно, операция подлежит обязательному контролю.

4. Физическое лицо обратилось в банк по вопросу покупки дорожных чеков, номинированных в иностранной валюте, на сумму 21000 долл. США за рубли или иностранную валюту в наличной форме. При объявленном на дату проведения операции курсе Банка России 28.73 руб. за 1 долл. США, рублевый эквивалент составит 603330 руб., и, следовательно, операция подлежит обязательному контролю.