В системе управления финансами управление налоговой нагрузкой имеет особое значение не только потому, что налоги - это один из самых существенных видов расходов, но и потому, что ошибки в налоговом планировании могут принести значительные убытки организации в виде санкций за нарушение налогового законодательства. Анализ налоговой нагрузки позволяет оценить эффективность управления важнейшим видом расходов организации - ее налоговыми платежами, оценить налоговые риски, связанные с налоговым планированием, а также разработать базовые направления налоговой политики. Разработка политики управления налоговыми платежами включает анализ структуры и динамики налоговых платежей, показателей налоговой нагрузки, а также анализ расчетов по налогу на прибыль.

В разрезе основных налогов налоговые платежи имеют следующую структуру:

Налог на прибыль;

Налог на добавленную стоимость;

Единый социальный налог (отчисления на социальные нужды);

Налог на имущество;

Другие налоги.

204 II. Краткосрочная финансовая политика

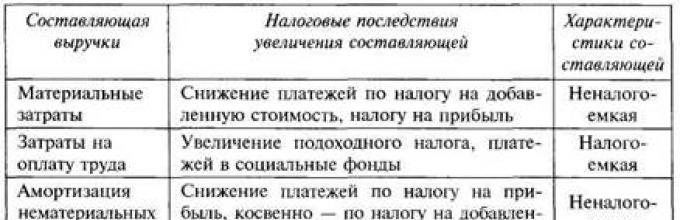

Анализируя показатели налоговых платежей, целесообразно оценить структуру выручки по ее налогоемким и неналогоемким составляющим. Налогоемкие составляющие выручки - те, рост которых приводит к увеличению налоговых платежей, а неналогоем-кие - те, увеличение которых приводит к их снижению. Многие способы налогового планирования приводят к снижению налогоем-ких составляющих и увеличению неналогоемких. Взаимосвязь структуры выручки с основными налогами представлена в табл. 5.21.

Таблица 5.21. Взаимосвязь структуры выручки с основными налогами

Таким образом, неналогоемкой будет такая структура выручки, в которой преобладают материальные затраты, прочие затраты, амортизация нематериальных активов, а прибыль, затраты на оплату труда, отчисления на социальные нужды, амортизация основных средств незначительны. Для оценки структуры выручки целесообразно использовать показатели «средней» структуры, которые по данным Росстата таковы (методика Минфина): удельный вес прибыли до налогообложения - 15%, затрат на оплату труда - 12,75, отчислений на социальные нужды - 3,57, суммарный удельный вес материальных затрат, амортизации, прочих затрат - 68,68% 1 .

Оценку эффективности управления налоговыми платежами дает сравнительный анализ динамики (темпов прироста) основных эконо-

1 Двойная запись. № 2. 2007. С. 42-48.

5. Управление операционной деятельностью 205

Мических показателей организации, т.е. налогооблагаемых баз, и ее налоговых платежей. Эффективной налоговой политике будет соответствовать рост налоговых баз при несколько замедленном увеличении налоговых платежей.

Для сравнительного анализа используются следующие показатели.

Темп прироста экономических показателей:

Выручки (нетто);

Начисленной добавленной стоимости (выручка за вычетом ма

териальных затрат);

Оплаченной добавленной стоимости (поступления от покупа

телей за вычетом платежей поставщикам);

Чистой добавленной стоимости (выручка за вычетом материаль

ных затрат, прочих затрат и амортизации);

Прибыли от продаж;

Прибыли до налогообложения;

Чистой прибыли;

Валюты баланса;

Собственных основных средств;

Численности работников;

Затрат на оплату труда.

Темп прироста налоговых платежей:

Суммарных платежей организации;

Платежей по налогам и сборам (без социальных фондов);

Отчислений на социальные нужды и в социальные фонды;

Текущего налога на прибыль.

Еще один аспект анализа взаимоотношений предприятия с государством - оценка суммарных налоговых активов и обязательств, их доли в активе и пассиве баланса. Под налоговыми активами в этом случае понимается сумма отложенных налоговых активов, статьи «НДС по приобретенным ценностям» и дебиторской задолженности бюджета перед организацией; под налоговыми обязательствами - сумма отложенных налоговых обязательств и кредиторской задолженности по налогам и перед социальными фондами. Положительная налоговая позиция (разность между налоговыми активами и обязательствами) невыгодна организации, поскольку представляет собой бесплатный кредит государству, отрицательная выгодна. Поэтому значительные налоговые активы можно считать признаком неэффективного управления налоговыми платежами. Кроме того, статья «НДС по приобретенным ценностям» характеризуется низкой ликвидностью и поэтому ухудшает качество оборотных активов организации. Показатель «НДС по приобретен-

206 II. Краткосрочная финансовая политика

Ным ценностям» с учетом того, что порядок вычета НДС изменился, включает:

Суммы НДС по приобретенным ценностям, не оформленные

надлежащим образом счетами-фактурами поставщиков, под-

рядчиков, других кредиторов;

Неоплаченные суммы НДС по приобретенным ценностям в

отношении таможенной стоимости товаров, ввезенных на тер-

риторию РФ;

Суммы НДС по приобретенным, но не принятым к бухгалтер-

скому учету основным средствам и нематериальным активам.

Суммы НДС, по товарам (работам, услугам), использованным

для производства и (или) реализации товаров (работ, услуг),

облагаемых по ставке 0%, но по которым налоговым органом

еще не принято решение о возмещении (зачете, возврате);

Для оценки налоговой нагрузки используются относительные показатели. Для этих целей под налоговой нагрузкой подразумевается соотношение налоговых платежей с финансовыми результатами. Для оценки общей налоговой нагрузки используется отношение суммы платежей организации в бюджет и социальные фонды к финансовым результатам: суммарным доходам, включающим выручку и прочие доходы; выручке (нетто); поступлениям по текущей деятельности; добавленной стоимости; чистой добавленной стоимости и расчетной прибыли. Также налоговая нагрузка может быть рассчитана на единицу натурального показателя, например на одного работника, на 1 кв. м площади. В целях настоящего расчета добавленная стоимость определяется как разность между выручкой и материальными затратами. Кроме того, добавленная стоимость может быть рассчитана как разность между поступлениями по текущей деятельности и платежами поставщикам за приобретенные товары, работы, услуги, сырье и т.д.; это показатель «оплаченной» добавленной стоимости. Чистая добавленная стоимость - это разность между выручкой и материальными затратами, амортизацией, прочими затратами. Расчетная прибыль - это сумма чистой прибыли организации и платежей в бюджет и социальные фонды, это прибыль организации при отсутствии платежей государству. Налоговая нагрузка на расчетную прибыль показывает процент изъятия государством заработанной организацией прибыли в условиях ее функционирования в безналоговой среде.

Налоговая нагрузка на оплату труда показывает, сколько организация и работник должны заплатить в бюджет и социальные фонды в расчете на каждый рубль выплаченной заработной платы. Показа-

5. Управление операционной деятельностью 207

Тели для оценки налоговой нагрузки рассчитываются по следующим формулам:

организации:![]()

где ∑ Н - суммарные налоговые платежи в бюджет и социальные фонды;

В - выручка (нетто) от продажи продукции;

где П ПОК - поступления от покупателей.

![]()

где МЗ - материальные затраты (нетто).

Налоговая нагрузка на оплаченную добавленную стоимость:

![]()

где П пост - платежи поставщикам.

Налоговая нагрузка на чистую добавленную стоимость:

![]()

где А - амортизация;

З пр - прочие затраты.

![]()

где П ч - чистая прибыль.

208 П- Краткосрочная финансовая политика

![]()

где Ф с - платежи в социальные фонды;

ЗОТ - затраты на оплату труда;

– ставка налога на доходы физических лиц.

где Ч - средняя численность работников.

Показатели налоговой нагрузки, рассчитанные по отношению ъ финансовым и нефинансовым показателям предприятия, в частности налоговая нагрузка на выручку, прибыль, оплату труда, одногс работающего, единицу площади производственных помещений единицу мощности, целесообразно сравнивать с отраслевыми показателями с учетом региональных особенностей налогообложение организации.

Для сравнительного анализа налоговой нагрузки на организацию можно воспользоваться опубликованной методикой расчета «идеальной» налоговой нагрузки 1 . С учетом «идеальных» показателей структуры выручки налоговая нагрузка по трем основным налогам - НДС, налогу на прибыль и платежам в социальные фонды - рассчитывается следующим образом. Пусть выручка равна 100 млн. руб. тогда платежи по налогу на прибыль, НДС и социальные фонды будут рассчитываться следующим образом:

П н = 0,24 ∙ 15 + 0,18 ∙ (100 – 68,68) + 3,57 = 12,808 млн. руб.

С учетом полученных значений, налоговая нагрузка относительно выручки (нетто) будет равна 12,81%, относительно чистой добавленной стоимости - 40,89, относительно расчетной прибыли - 52,91%.

«Идеальная» налоговая нагрузка на оплату труда, рассчитанная на условный уровень затрат на оплату труда в размере 10 млн. руб. (без применения регрессивной шкалы), определяется по формуле, i числителе которой сумма единого социального налога и подоходного налога, а в знаменателе - выплачиваемая заработная плата, очищенная от подоходного налога:

1 Двойная запись. 2007. № 2. С. 42-48.

5. Управление операционной деятельностью 209

По результатам расчета относительных показателей налоговой нагрузки определяются направления налоговой политики. Причины существенного снижения относительных налоговых платежей организации по сравнению «идеальной» или среднеотраслевой нагрузкой должны быть тщательно изучены для оценки безопасности применяемых методов налоговой оптимизации. Считается, что налоговая нагрузка на выручку, не превышающая 9%, служит признаком применяемых организацией методов налоговой оптимизации. Налоговая нагрузка, существенно превышающая эталонные значения, - признак неэффективного управления налоговыми платежами организации.

Отражение в отчетности в соответствии с ПБУ 18/02 таких показателей, как отложенные налоговые активы и отложенные налоговые обязательства, постоянные налоговые активы и постоянные налоговые обязательства, расширяет возможности управления платежами по налогу на прибыль. В частности, позволяет понять, почему при наличии незначительной бухгалтерской прибыли организация вынуждена осуществлять значительные платежи по налогу на прибыль, и наоборот (что бывает значительно реже). Кроме того, отражение в балансе таких показателей, как отложенные налоговые активы и обязательства, позволяет дать оценку будущим налоговым платежам: отложенные налоговые активы в будущем приведут к снижению налоговых платежей по налогу на прибыль, а отложенные налоговые обязательства - к их увеличению.

Анализ расчетов по налогу на прибыль позволяет оценить эффективность налогового планирования, а также полноту и эффективность использования возможностей легальной налоговой оптимизации в деятельности организации.

Чистая прибыль с учетом требований ПБУ 18/02 рассчитывается следующим образом:

П ч = П Д +ОНА 1 –ОНА 2 –ОНО 1 +ОНО 2 -Н п -П п, где П д - прибыль до налогообложения;

ОНА 1 - отложенные налоговые активы, возникшие в текущем отчетном периоде;

ОНА 2 - отложенные налоговые активы, погашенные в текущем отчетном периоде;

ОНО 1 - отложенные налоговые обязательства, возникшие в текущем отчетном периоде;

ОНО 2 - отложенные налоговые обязательства, погашенные в текущем отчетном периоде;

Н п - текущий налог на прибыль;

П П - платежи из чистой прибыли (например, пени в бюджет).

210 II. Краткосрочная финансовая политика

Взаимосвязь текущего налога на прибыль и условного представлена формулой

Н п = t∙

П д +ПНО

- ПНА + ОНА 1 - ОНА 2 – ОНО 1 + ОНО 2 ,

где t

- ставка налогообложения прибыли;

ПНО - постоянные налоговые обязательства;

ПНА - постоянные налоговые активы.

Отложенные налоговые активы отчетного года, отражаемые в отчете о прибылях и убытках, должны соответствовать отложенным налоговым активам, отражаемым в бухгалтерском балансе:

ОНА = ОНА К - ОНА Н,

где ОНА- сумма отложенных налоговых активов, возникших и

погашенных в отчетном году;

ОНА К, ОНА Н - отложенные налоговые активы соответственно

на конец и начало года.

Аналогичные соотношения должны выполняться и по отложенным налоговым обязательствам:

ОНО = ОНО К - ОНО Н,

где ОНО- сумма отложенных налоговых обязательств, возникших и

погашенных в отчетном году;

ОНО К, ОНО Н - отложенные налоговые обязательства соответственно

на конец и начало года.

Сравнение условного и текущего налога позволяет оценить, насколько выгодно для организации соотношение между этими двумя величинами. Для организации выгодно превышение условным налогом текущего, поскольку превышение является следствием того, что с полученной бухгалтерской прибыли организация платит относительно меньший налог. Причиной такого благоприятного для организации обстоятельства может быть наличие постоянных налоговых активов и отложенных налоговых обязательств.

Текущий налог на прибыль может быть рассчитан по формуле

Н п = t∙П д +ПНО – ПНА + ОНА – ОНО.

Если разделить левую и правую части выражения на ставку налога на прибыль, то получится формула для расчета налогооблагаемой прибыли:

П н = П д +Р п+ -Р п- +Р вв – Р вн,

где Р п+ - постоянная разница положительная);

Р п - - постоянная разница (отрицательная);

Р вв - временная вычитаемая разница;

Р вн - временная налогооблагаемая разница.

5. Управление операционной деятельностью 211

Постоянные положительные разницы, следствием которых являются постоянные налоговые обязательства, увеличивают текущий налог на прибыль отчетного периода относительно условного налога и, в частности, формируются вследствие следующих факторов:

Корректировки (увеличения) налоговых доходов в соответст-

вии со ст. 40 НК РФ. В этом случае бухгалтерские доходы

оказываются ниже налоговых, поскольку цены сделок в целях

налогообложения увеличиваются в соответствии с рыночными;

Превышения фактическими расходами, учитываемыми при

формировании бухгалтерской прибыли, расходов, принимае-

мых для целей налогообложения, по которым предусмотрены

ограничения по расходам (затраты по добровольному страхо-

ванию работников, затраты по научно-исследовательским рас-

ходам, затраты по компенсации за использование личного транспорта, представительские расходы, расходы на отдельные виды рекламы, расходы по командировкам, проценты по долговым обязательствам, др.);

Наличия расходов, не признаваемых в целях налогообложения.

К ним, в частности, относятся социальные расходы, отдельные виды вознаграждений и премий работникам, оплата путевок сотрудникам, материальная помощь и т.д.

Постоянные отрицательные разницы, которые приводят к возникновению постоянных налоговых активов, уменьшают текущий налог на прибыль отчетного периода относительно условного налога и, в частности, формируются вследствие наличия:

Доходов, которые не учитываются в целях налогообложения

(ст. 251 НК), например доходов в виде имущества, полученно-

го безвозмездно, если уставный (складочный) капитал (фонд) получающей стороны более чем на 50% состоит из вклада (доли) передающей организации, процентов, полученных из бюджета за несвоевременный возврат налога;

Расходов, не признаваемых в целях бухгалтерского учета, но

признаваемых в целях налогообложения. Поскольку бухгалтер-

ские стандарты намного более либеральны, чем налоговое зако-

нодательство, таких расходов, которые признавались бы в налоговом учете и не признавались в бухгалтерском, крайне мало.

Отложенные налоговые активы, которые возникают вследствие временных вычитаемых разниц, увеличивают текущий налог на прибыль отчетного периода относительно условного налога, но приводят к уменьшению налога на прибыль, подлежащего уплате в следующих

212 Л- Краткосрочная финансовая политика

Периодах. Временные вычитаемые разницы, в частности, формируются вследствие:

Предоплаты за реализуемую продукцию, а также получения

отсрочки платежей за приобретенные товары (работы, услуги)

при кассовом методе в целях налогообложения прибыли;

Превышения суммой амортизации, начисленной для целей бух-

галтерского учета, сумм амортизации, начисленной для целей

определения налогооблагаемой базы по налогу на прибыль;

Переноса разного рода убытков на будущее, в частности

убытков от основной деятельности, от реализации

амортизируемого имущества, от операций по уступке прав

требования, по деятельности обслуживающих производств и

хозяйств. Налогоплательщик вправе осуществлять перенос

убытка на будущее в течение ряда лет, следующих за тем

налоговым периодом, в котором получен этот убыток;

Излишней уплаты сумм налога на прибыль в бюджет и т.д.

Отложенные налоговые обязательства уменьшают текущий налог на прибыль отчетного периода относительно условного налога, но приводят к увеличению налога на прибыль, подлежащего уплате в следующих периодах. Отложенные налоговые обязательства выгодны организации, поскольку способствуют увеличению финансовых результатов. Это справедливо даже с учетом того, что временные налогооблагаемые разницы приводят к увеличению налоговых платежей в последующих периодах, поскольку возможность получить «отсрочку» по налоговым платежам выгодна организации. Отложенные налоговые обязательства возникают из-за временных налогооблагаемых разниц, которые формируются вследствие:

Признания выручки от продажи продукции (товаров, работ,

услуг) и процентных доходов для налогообложения кассовым

методом (при последующей оплате);

Превышения суммой амортизации, начисленной для целей

определения налогооблагаемой базы по налогу на прибыль,

сумм амортизации, начисленных для целей бухгалтерского

учета, вследствие применения разных методов и способов на-

числения амортизации;

Использования амортизационной премии в налоговом учете.

Наличия расходов будущих периодов, которые в налоговом

учете сразу списываются на финансовые результаты;

Списания косвенных расходов сразу на финансовые результа

ты в налоговом учете;

Отсрочки или рассрочки по уплате налога на прибыль.

Влияние постоянных и отложенных налоговых активов и обязательств на финансовые показатели организации представлено в табл. 5.22.

|

214 II. Краткосрочная финансовая политика

С позиции налоговых платежей для организации выгодно, если постоянные налоговые активы и отложенные налоговые обязательства выше постоянных налоговых обязательств и отложенных налоговых активов. Кроме того, для организации выгодно использовать легальные методы налоговой оптимизации, даже если они приводят к возникновению отложенных налогов и усложняют работу бухгалтерии: это говорит о том, что приоритеты в организации расставлены верно - важнее экономить налоговые платежи, а не затраты труда работников бухгалтерии.

Для итоговой оценки соотношения условного и текущего налогов и выяснения причин отличия этих двух показателей рассчитывается условный налог на прибыль. Показатель может быть рассчитан через корректировку текущего налога на прибыль:

Н у = Н т - ПНО + ПНА - ОНА + ОНО.

![]()

Положительное значение показателя свидетельствует о том, что фактические платежи организации по налогу на прибыль выше условных, рассчитанных на основе бухгалтерской прибыли. Это невыгодно организации и связано с тем, что сумма постоянных налоговых обязательств и отложенных налоговых активов превышает сумму постоянных налоговых активов и отложенных налоговых обязательств.

Анализируя налоговую нагрузку по данным финансовой отчетности, необходимо учитывать еще один аспект: влияние методов налоговой оптимизации на достоверность показателей финансовой отчетности. Использование методов налоговой оптимизации приводит к искажению многих показателей деятельности организации, в частности к занижению налоговых баз и завышению некоторых расходов, что в дальнейшем влияет на общую оценку деятельности организации (табл. 5.23).

Анализ ситуации. Оценка налоговых платежей ОАО «XYZ» выполнена на основе финансовой отчетности; исходные данные приведены в табл. 5.24.

В целом налоговые платежи организации существенно увеличиваются, в частности значительно увеличились денежные средства, направленные на расчеты по налогам и сборам. Кроме того, организация поддерживает на достаточно низком уровне свою фискальную задолженность, что заслуживает положительной оценки. Однако сделать обоснованные выводы о налоговой нагрузке без ее увязки с показателями деятельности организации невозможно. Для дальнейшего расчета и анализа налоговой нагрузки необходимы дополнительные показатели (табл. 5.25).

|

215 II. Краткосрочная финансовая политика

Таблица 5.24. Исходные данные для анализа

НАЛОГООБЛОЖЕНИЕ

УПРАВЛЕНИЕ НАЛОГОВОЙ НАГРУЗКОЙ ПО НАЛОГУ НА ПРИБЫЛЬ ОРГАНИЗАЦИЙ*

Т. Н. БОЧКАРЕВА,

кандидат технических наук, старший преподаватель кафедры финансового менеджмента, Национальный исследовательский ядерный университет «МИФИ», доцент кафедры бухгалтерского учета, финансов и аудита, Московский государственный университет приборостроения и информатики Е-mail: tatb40@mail. т

В работе сформулирована последовательность шагов, реализация которых будет способствовать уменьшению уровня налоговых выплат предприятия в соответствии с требованиями действующего законодательства. Использование предложенного алгоритма позволит минимизировать риски доначисления налоговых платежей и штрафных санкций.

Ключевые слова: управление, налоговая нагрузка, риск, минимизация, налоговые выплаты.

Налоговое планирование основывается на вполне объяснимом стремлении собственника защитить свое имущество. Конституция РФ закрепляет право частной собственности и ее защиту всеми способами, не запрещенными законом (ст. 35, 45 ). В соответствии с п. 2 ст. 209

* Статья предоставлена Информационным центром Издательского дома «ФИНАНСЫ и КРЕДИТ» при Московском государственном университете приборостроения и информатики. Публикуется по материалам журнала «Финансовая аналитика: проблемы и решения». 2013. № 4 (142).

ГК РФ собственник вправе по своему усмотрению совершать в отношении принадлежащего ему имущества любые действия, не противоречащие закону и иным правовым актам, и не нарушающие прав и интересов других лиц, охраняемых законодательством . Таким образом, законодательство РФ признает права налогоплательщика и предоставляет ему возможность для реализации мер защиты его собственности, в том числе направленных на уменьшение налоговых обязательств, но только при условии, что эти действия не приводят к нарушению законодательства.

Налог на прибыль организаций, пожалуй, единственный налог, предоставляющий максимальные возможности для управления налоговой нагрузкой (см. рисунок).

Планирование налоговых платежей необходимо начинать уже на стадии создания организации, открытия нового вида бизнеса или заключения нестандартного контракта. Основные моменты, выбор которых на этом этапе позволяет управлять налоговой нагрузкой, определяются, как правило,

налоговой политиком государства.

Выбор территориального расположения организации. В международной практике налогового планирования этот инструмент называется «метод офшора».

Если брать дословный перевод, то офшор - это государство или иная юридически обособленная территория, привлекающая под свою налоговую юрисдикцию предпринимателей зарубежных стран посредством установления максимально возможных налоговых льгот. В отечественных условиях и в рамках названного метода понятие «офшор» приобретает более широкое значение - это расположение объекта налогообложения под юрисдикцией территории с более мягким режимом налогообложения. К таким территориям можно отнести как территории иностранных государств, предоставляющих максимальные

Методы управления налоговой нагрузкой по налогу на прибыль организаций

На этапе стратегического планирования:

Выбор территориального расположения организации;

Выбор организационно-правовой формы организации;

Выбор вида деятельности;

Выбор системы налогообложения.

На этапе оперативного планирования

Выбор положений учетной политики организации для целей налогообложения:

Выбор метода признания доходов и расходов;

Выбор метода оценки сырья и материалов и расчет фактической себестоимости материальных ресурсов в производстве;

Использование критериев отнесения имущества к амортизируемому;

Выбор метода начисления амортизации;

Использование права на применение амортизационной премии;

Применение повышающих и (или) понижающих коэффициентов к основной норме амортизации;

Применение предусмотренных законодательством льгот;

Создание резервов и т.д. Формирование положений маркетинговой политики организации:

Выбор метода ценообразования;

Виды и порядок предоставления скидок. Формирование положений договорной политики организации

налоговые льготы, так и отдельные территории Российской Федерации, на которых вследствие проведения региональными органами власти политики привлечения инвестиций в экономику региона установлен льготный режим налогообложения . Этот режим может иметь самые различные формы, например:

Снижение ставки налога на прибыль, подлежащего зачислению в бюджет субъекта РФ, до уровня не ниже 13,5 % (например Пермский край);

Полное или частичное освобождение от уплаты налога (например налог на прибыль организаций-резидентов особой экономической зоны в Калининградской области, полученную при реализации инвестиционного проекта в соответствии с Федеральным законом в течение

Применение методов управления налоговой нагрузкой на разных этапах планирования деятельности организации

первых шести лет с момента включения в реестр резидентов взимается по ставке 0 % (ст. 288.1 НК РФ), а с седьмого по двенадцатый годы - в размере 50 % от ставки, установленной п. 1 ст. 284 НК РФ) и т. д.

При этом следует иметь в виду, что в соответствии с положениями ст. 83 НК РФ налогоплательщик - юридическое лицо подлежит постановке на учет в налоговых органах:

По месту нахождения юридического лица;

По месту нахождения его обособленного подразделения;

По месту нахождения принадлежащих налогоплательщику недвижимого имущества и транспортных средств, подлежащих налогообложению .

Таким образом, территориальное размещение как самой организации, так и отдельных видов ее бизнеса можно использовать в качестве инструмента перераспределения доходов и расходов между структурными подразделениями и снижения налоговой нагрузки на организацию в целом.

Однако необходимо учесть, что индивидуальный предприниматель или коммерческая организация, зарегистрированные в качестве резидентов особой экономической зоны, не вправе иметь филиалы и представительства за ее пределами , а также обязаны вести раздельный учет доходов (расходов) по операциям, осуществляемым в рамках реализации инвестиционных проектов и выполнения иной хозяйственной деятельности.

Выбор организационно-правовой формы организации предоставляет следующие возможности:

Во-первых, регулировать обязательственные права учредителей (участников) в отношении юридического лица либо вещные права на его имущество. К юридическим лицам, в отношении которых их участники имеют обязательственные права, относятся хозяйственные товарищества и общества, производственные и потребительские кооперативы. К юридическим лицам, на имущество которых их учредители имеют право собственности или иное вещное право, относятся государственные и муниципальные унитарные предприятия, а также учреждения. К юридическим лицам, в отношении которых их учредители (участники) не имеют имущественных прав, относятся общественные и религиозные организации (объединения), благотворительные и иные фонды, объединения юридических лиц (ассоциации и союзы) ;

Во-вторых, не включать в состав налогооблагаемой базы отдельные виды доходов, имущества (ст. 251 НК РФ) и расходов (ст. 270 НК РФ). Например, не подлежат налогообложению налогом на прибыль суммы в виде целевого финансирования уставной деятельности некоммерческих организаций, а для коммерческих организаций - имущество, полученное от российских организаций безвозмездно, если уставный капитал принимающей стороны более чем на 50 % состоит из вклада (доли) передающей стороны или если уставный капитал передающей стороны более чем

на 50 % состоит из вклада (доли) принимающей стороны и т. д. .

Обязательно следует иметь в виду, что при наличии доходов и расходов, принимаемых и не принимаемых для целей налогообложения налогом на прибыль, организация обязана вести их раздельный учет. В противном случае все доходы и расходы организации будут подлежать налогообложению на общих основаниях, что повлечет за собой доначисление сумм налогов, штрафных санкций и пени.

Выбор вида деятельности (при условии соответствия законодательным требованиям) позволяет:

Использовать различные льготы, предоставляемые федеральным и региональным законодательством;

Применять специальные налоговые ставки по налогу на прибыль.

Выбор системы налогообложения предполагает добровольный выбор налогоплательщиком оптимального режима при условии соответствия самого налогоплательщика требованиям законодательства. Добровольный выбор может применяться в отношении следующих режимов налогообложения:

Общая система налогообложения (ОСНО);

Упрощенная система налогообложения (УСНО);

Система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог).

Переход на систему налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (ЕНВД), установленных федеральным законодательством, осуществляется в императивном порядке, т. е. в соответствии с решениями представительных органов муниципальных районов, городских округов, законодательных (представительных) органов государственной власти городов федерального значения Москвы и Санкт-Петербурга . Следует иметь в виду, что представительные органы власти в каждом регионе самостоятельно решают, в отношении каких видов предпринимательской деятельности (в рамках утвержденного перечня) вводится единый налог. Поэтому на стадии стратегического планирования необходимо тщательное ознакомление не только с нормами НК РФ и федеральных законов, но,

прежде всего, с нормативно-правовыми актами тех регионов и муниципальных образований, на территории которых планируется осуществление деятельности организаций или их структурных подразделений. Тем более существует законопроект, предполагающий, во-первых, изменение перечня видов деятельности, попадающих под ЕНВД, во-вторых, введение дополнительных ограничений на применение ЕНВД по средней численности персонала, в-третьих, полную отмену ЕНВД с 2014 г. Законопроект, правда, еще не рассматривался в Государственной Думе, но существует вероятность его принятия. Поэтому необходимость мониторинга законодательства для тех налогоплательщиков, которые работают, применяя ЕНВД в настоящее время, или планируют его применение в будущих периодах, возрастает многократно. Тем более что цена вопроса-ощутимое снижение налоговой нагрузки за счет применения специального режима.

Предварительные расчеты и своевременное реагирование на изменение законодательства позволят оперативно изменить систему налогообложения и понести наименьшие потери с точки зрения управления налоговой нагрузкой на организацию.

В наиболее выгодной ситуации при отмене ЕНВД находятся индивидуальные предприниматели, которые имеют право на применение упрощенной системы налогообложения на основе патента. Этот вид налогообложения выгоден и в настоящее время, но также имеет большие перспективы развития в будущем.

Для того чтобы с наибольшей пользой воспользоваться возможностями, предоставляемыми налоговым законодательством, необходимо уже на стадии стратегического планирования (при создании новой организации или открытии нового вида деятельности в рамках уже действующего предприятия) таким образом сформировать организационную структуру компании, чтобы каждый вид ее деятельности, во-первых, располагался в регионе с максимально благоприятными условиями налогообложения и, во-вторых, использовал именно ту систему налогообложения, которая позволит минимизировать налоговые выплаты в бюджет. В этом случае часто бывает целесообразным формирование компании в виде холдинговой структуры подразделений, использующих в своей

деятельности достоинства всех видов спецрежимов и общей системы налогообложения.

Возможность использования специальных режимов налогообложения освобождает налогоплательщика от обязанности исчислять и уплачивать ряд федеральных и региональных налогов, в том числе и налог на прибыль. Таким образом, на стадии стратегического планирования деятельности закладывается фундамент для дальнейшего управления налоговой нагрузкой организации.

Развитие этого процесса продолжается на стадии оперативного налогового планирования. На этом этапе целесообразно использовать следующие инструменты.

Положения учетной политики организации для целей налогообложения, предоставляющие налогоплательщику право выбора того или иного альтернативного варианта учета затрат. Наиболее пристального внимания налогоплательщиков заслуживает ряд положений.

Выбор метода признания доходов и расходов. Налоговое законодательство предоставляет организациям право выбора метода признания доходов и расходов. Лишены этого права только банки. Однако для крупных предприятий, а также большинства предприятий среднего и даже малого бизнеса предоставленная возможность не имеет никакого значения. Причина состоит том, что существует жесткое ограничение - применение организацией кассового метода возможно только при условии, что в среднем за предыдущие четыре квартала сумма выручки от реализации товаров (работ, услуг) без учета налога на добавленную стоимость не превысила 1 млн руб. за каждый квартал (ст. 273 НК РФ).

Очевидно, что соответствовать подобным требованиям могут даже не малые, а микропредприятия. Для них предоставленная возможность использования кассового метода является хорошим подспорьем, поскольку как доходы, так и расходы признаются при этом методе только в моменты поступления денежных средств на расчетный счет (доходы) или перечисления их поставщику (расходы).

Однако при планировании деятельности на перспективу необходимо учесть, что превышение указанного критерия автоматически переводит организацию на использование метода начис-

ления, при котором доходы и расходы организации признаются в том отчетном (налоговом) периоде, к которым они относятся (ст. 271 НК РФ). И очень важно, развивая и совершенствуя деятельность предприятия, не пропустить этого момента. В противном случае налоговые органы будут вынуждены доначислить налог на прибыль и сопутствующие штрафные санкции.

Выбор метода оценки сырья и материалов и расчет фактической себестоимости материальных ресурсов в производстве. В соответствии с положениями НК РФ (п. 8 ст. 254) налогоплательщик имеет право самостоятельно выбрать метод оценки сырья и материалов при списании их в производство из следующего перечня:

Метод оценки по стоимости единицы запасов;

Метод оценки по средней стоимости;

Метод оценки по стоимости сырья по времени приобретения;

Метод оценки по стоимости материалов по времени приобретения.

Предпочтение того или иного метода оценки оказывает влияние на величину материальных затрат и как следствие этого на себестоимость выпускаемой продукции (реализуемых товаров, работ, услуг) и налогооблагаемую базу:

Усреднение стоимости сырья и материалов позволяет при прочих равных практически равномерно списывать материальные расходы на уменьшение налогооблагаемой базы;

Применение метода оценки по стоимости сырья по времени приобретения целесообразно в случае снижения инфляции, поскольку в этом случае наиболее дорогостоящими являются первые по времени приобретения запасы;

Применение метода оценки по стоимости материалов по времени приобретения позволяет значительно уменьшить налогооблагаемую базу по налогу на прибыль в условиях роста инфляции.

Использование этого инструмента может принести ощутимую пользу в материалоемких производствах. Выбранный метод должен быть закреплен в учетной политике организации.

Использование критериев отнесения имущества к амортизируемому. В соответствии с законодательством (ст. 256 НК РФ) амортизируемым имуществом признается имущество со сроком

полезного использования более 12 мес. и первоначальной стоимостью более 40 тыс. руб.

Перенос стоимости амортизируемого имущества на себестоимость выпускаемой продукции (работ, услуг) осуществляется, как известно, через начисление амортизации. Непризнание имуще с-тва амортизируемым приводит к тому, что его стоимость списывается в состав материальных расходов единовременно в полном объеме в момент ввода этого имущества в эксплуатацию.

Таким образом, использование возможности разукрупнения основных средств на составляющие, или, точнее, их приобретения не в виде комплекса, а в виде отдельных конструктивно обособленных объектов, стоимость которых составляет до 40 тыс. руб., позволит существенно повлиять на величину налогооблагаемой базы и принести значительную экономию по налоговым платежам в части налога на прибыль. Только обязательно следует обратить внимание не только на цену комплектующих, но, прежде всего, на их конструктивную обособленность. В противном случае налоговые органы могут:

Во-первых, подвергнуть сомнению правильность формирования первоначальной стоимости основных средств, что повлечет за собой доначисление налога на имущество и штрафные санкции за несвоевременную уплату налога;

Во-вторых, оспорить правильность формирования налоговой базы по налогу на прибыль, следствием чего также могут быть доначисления и штрафные санкции .

Выбор метода начисления амортизационных отчислений по основным средствам и нематериальным активам организации. В налоговом учете существуют два метода начисления амортизации: линейный и нелинейный. Поскольку применение того или иного метода, а также переход от одного метода к другому является правом налогоплательщика, то следует закрепить выбранные варианты учета в учетной политике для целей налогообложения.

При линейном методе амортизация начисляется отдельно по каждому объекту имущества в соответствии со сроком его полезного использования в порядке, установленном гл. 25 НК РФ.

Нелинейный метод с 01.01.2009 предусматривает начисление амортизации по каждой аморти-

зационной группе в целом (ст. 259.2 НК РФ). Для этого на первое число налогового периода, с начала которого организация применяет нелинейный метод начисления амортизации, для каждой амортизационной группы (подгруппы) определяется суммарный баланс. Его величина рассчитывается как суммарная стоимость всех объектов амортизируемого имущества, отнесенных к данной амортизационной группе (подгруппе). В дальнейшем суммарный баланс каждой амортизационной группы (подгруппы) определяется на первое число месяца, для которого определяется сумма начисленной амортизации. Суммарный баланс каждой амортизационной группы (подгруппы) ежемесячно уменьшается на суммы начисленной по этой группе (подгруппе) амортизации.

Как только суммарный баланс амортизационной группы (подгруппы) становится меньше 20 000 руб., налогоплательщик имеет право ликвидировать указанную группу (подгруппу), при этом значение суммарного баланса относится на внереализационные расходы текущего периода.

Таким образом, при использовании нелинейного метода стоимость амортизируемого имущества переносится на расходы ускоренными темпами. Анализ сопоставления результатов начисления амортизации различными способами позволяет сделать следующие выводы:

Применение нелинейного метода эффективно для амортизируемого имущества с относительно небольшим сроком полезного использования, т. е. относящегося к первой - пятой амортизационным группам;

Максимальный эффект в виде уменьшения налогооблагаемой базы по налогу на прибыль достигается в первой половине жизненного цикла амортизируемого имущества.

Применение повышающих коэффициентов к основной норме амортизации. Использование этого права (ст. 259.3 НК РФ) позволяет увеличить скорость списания стоимости амортизируемого имущества в расходы от двух до трех раз. Однако следует иметь в виду, что, во-первых, использование этого права должно быть обязательно закреплено в учетной политике для целей налогового учета, во-вторых, применение повышающих коэффициентов строго регламентировано требованиями законодательства, поэтому

правомерность их применения налоговые органы обязательно проверят.

Наиболее спорными с точки зрения налоговых органов являются следующие случаи:

Применение повышающего коэффициента не выше двух в отношении амортизируемых основных средств, используемых для работы в условиях агрессивной среды и (или) повышенной сменности: в этом случае агрессивность среды и повышенная сменность работы оборудования должны иметь документальное подтверждение. Причем следует иметь в виду, что повышающий коэффициент применяется к основной норме амортизации не всего оборудования, находящегося в собственности у организации, а только к тем объектам, которые непосредственно работают в особых условиях;

Применение повышающего коэффициента не более трех в отношении лизингового имущества: этой возможностью может воспользоваться только та организация, на балансе которой в соответствии с условиями договора лизинга учитывается лизинговое имущество;

Применение повышающего коэффициента не более трех в отношении имущества, используемого только для осуществления научно-технической деятельности.

Официального толкования термина «научно-техническая деятельность» НК РФ не дает. По этому вопросу существуют две точки зрения. С одной стороны, Минфин России разъясняет, что повышающий коэффициент не выше трех может применяться к амортизируемому имуществу, используемому только для осуществления научных исследований и/или опытно-конструкторских разработок, понятие которых раскрывается в ст. 262 НК РФ. С другой стороны, определение научно-технической деятельности дается в ст. 2 . Таким образом, налоговые риски в этом случае очень велики, а обоснование и документальное подтверждение научно-технического характера деятельности потребуют самого пристального внимания специалистов, занимающихся вопросами налогового планирования.

Для избегания риска доначисления налоговых платежей и штрафных санкций следует также помнить, что повышающие коэффициенты при применении нелинейного метода к амортизируе-

мому имуществу первой - третьей амортизационных групп не применяются.

Использование права на применение так называемой амортизационной премии и определение ее размера по выбранным категориям амортизируемого имущества позволяет эффективно управлять налоговой нагрузкой организации в части налога на прибыль.

Необходимый эффект достигается при этом за счет законодательно предоставленной налогоплательщику возможности (п. 9 ст. 258 НК РФ) включить в состав расходов отчетного (налогового) периода расходы на капитальные вложения в размере не более 10 % (не более 30 % - в отношении основных средств, относящихся к третьей - седьмой амортизационным группам) первоначальной стоимости основных средств (за исключением основных средств, полученных безвозмездно), а также расходов, которые понесены в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации основных средств.

Налогоплательщики имеют самые широкие возможности не только в части применения или неприменения этого права, но и в выборе размера применяемой амортизационной премии по каждой амортизационной или сформированной по иным критериям группам. Главное, чтобы все эти аспекты были самым подробным образом зафиксированы в учетной политике организации для целей налогообложения.

Для организаций, имеющих большое количество основных средств и занимающихся непрерывным их обновлением, применение этого права позволит существенно снизить налоговую нагрузку на организацию в части налога на прибыль. Поскольку амортизационная премия является косвенным расходом, она учитывается в составе расходов в том отчетном (налоговом) периоде, на который в соответствии с положениями гл. 25 НК РФ приходится дата начала амортизации (дата изменения первоначальной стоимости) основных средств, в отношении которых были осуществлены капитальные вложения (п. 3 ст. 272 НК РФ). Таким образом, она не капитализируется в стоимости запасов готовой продукции или незавершенного производства, а в полном объеме уменьшает налогооблагаемую базу отчет-

ного (налогового) периода по налогу на прибыль.

Законодатели с 1 января 2008 г. ввели следующее ограничение: в случае реализации ранее, чем по истечении пяти лет с момента введения в эксплуатацию основных средств, в отношении которых была применена амортизационная премия, суммы расходов, включенных в состав расходов очередного отчетного (налогового) периода в качестве амортизационной премии, подлежат восстановлению и включению в налоговую базу по налогу на прибыль организаций. Ощутимое влияние на налоговую нагрузку это условие окажет только в тех организациях, где операции с основными средствами (приобретение и выбытие) являются единичными. Там, где парк основных средств непрерывно обновляется, в т. ч. и за счет выбытия устаревающего оборудования, резких изменений налоговой нагрузки в сторону увеличения можно избежать за счет тщательного планирования поступления и выбытия основных средств в организации.

Порядок отнесения затрат к прямым и косвенным. Этот инструмент актуален для организаций, определяющих доходы и расходы по методу начисления.

Предоставление законодательством (ст. 318 НК РФ) возможности самостоятельно определять перечень прямых и косвенных расходов позволяет налогоплательщику управлять величиной налогооблагаемой базы за счет того, что:

Прямые расходы относятся к расходам текущего отчетного (налогового) периода только по мере реализации продукции, работ, услуг, в стоимости которых они учтены в соответствии со ст. 319 НК РФ. Остальная часть прямых расходов капитализируется в остатках незавершенного производства и в нереализованной готовой продукции. Исключение из этого правила - прямые расходы при оказании услуг. В этом случае налогоплательщик имеет право списать сумму прямых расходов, осуществленных в отчетном (налоговом) периоде, в полном объеме на уменьшение доходов от производства и реализации данного отчетного (налогового) периода без распределения на остатки незавершенного производства;

Сумма косвенных расходов на производство и реализацию, осуществленных в отчетном (налоговом) периоде, в полном объеме относится

к расходам текущего отчетного (налогового) периода с учетом требований, предусмотренных НК РФ. В аналогичном порядке включаются в расходы текущего периода внереализационные расходы.

Увеличение доли прямых расходов способствует росту налогооблагаемой базы и, соответственно, росту налоговой нагрузки по налогу на прибыль. Смещение распределения расходов в сторону косвенных, наоборот, снижает налогооблагаемую базу и налоговую нагрузку. Причем о росте/снижении налоговой нагрузки можно говорить только в том случае, если рассматривается один отдельно взятый налоговый период. Если речь идет о процессе налогового планирования в целом, то целесообразно говорить о перераспределении налоговых платежей во времени: деньги сегодня дороже, чем деньги завтра, поэтому планирование налоговой нагрузки должно осуществляться таким образом, чтобы сумма налоговых платежей, выводимых из оборота компании, сегодня была меньше настолько, насколько это позволяет налоговое законодательство.

Сформированный перечень прямых и косвенных расходов в обязательном порядке должен быть закреплен в учетной политике для целей налогообложения.

Формирование резервов - это предоставленная налогоплательщику возможность равномерно в течение отчетного (налогового) периода учитывать предстоящие расходы по нескольким законодательно установленным направлениям:

На предстоящий ремонт основных средств (п. 3 ст. 260 НК РФ);

На оплату предстоящих отпусков, на выплату ежегодного вознаграждения за выслугу лет и по итогам работы за год (ст. 324.1 НК РФ);

На научно-исследовательские и опытно-конструкторские разработки (ст. 267.2 НК РФ);

По сомнительным долгам (ст. 266 НК РФ);

По гарантийному ремонту и гарантийному обслуживанию (ст. 267 НК РФ);

По предстоящим расходам, направляемым на цели, обеспечивающие социальную защиту инвалидов (ст. 267.1 НК РФ) и т. д.

Размер создаваемого резерва определяется планируемыми расходами (сметой) на реализацию утвержденных налогоплательщиком программ, но

в отдельных случаях может лимитироваться законодательно. Отчисления в резервы предстоящих расходов в течение налогового периода списываются на расходы равными долями на последнее число соответствующего отчетного (налогового) периода. Сумма фактически осуществленных затрат списывается за счет средств сформированного резерва.

Разница между суммами фактически осуществленных затрат и сформированного резерва предстоящих расходов на дату окончания налогового периода включается, как правило, в состав прочих доходов или расходов налогоплательщика.

Создание резервов не снижает налоговой нагрузки на организацию, но позволяет перераспределить ее в течение налогового периода таким образом, чтобы минимизировать выплаты авансовых платежей по налогу на прибыль. Это играет важную роль для организаций, осуществляющих ежемесячные авансовые платежи по налогу на прибыль, поскольку резкая динамика финансового результата между отчетными периодами приводит к росту величины ежемесячных авансовых платежей и, следовательно, опережающему авансированию бюджета и излишнему выводу денежных средств из оборота предприятия.

Организациям, которые решили воспользоваться предоставленной возможностью, следует помнить, что законодательно установлена обязанность налогоплательщиков, формирующих резервы предстоящих расходов, направляемые на цели обеспечения социальной защиты инвалидов, представлять отчет в налоговые органы о целевом использовании этих средств по окончании налогового периода.

При нецелевом использовании средств сформированного резерва они в обязательном порядке подлежат включению в налоговую базу того налогового периода, в котором было произведено их нецелевое использование.

Применение установленных законодательством льгот является правом налогоплательщика, которое в обязательном порядке должно быть закреплено в учетной политике для целей налогообложения. Применение налоговых льгот в соответствии с гл. 25 НК РФ ведет к законному снижению налогооблагаемой базы и соответственно суммы налога. Естественно, что правомерность

применения льгот, способствующих уменьшению налоговых поступлений в бюджет, подлежит контролю со стороны налоговых органов.

Перенос убытков прошлых лет (ст. 283 НК РФ). Наличие убытков, полученных в предыдущие налоговые периоды, позволяет налогоплательщику на законном основании уменьшить налоговую базу текущего налогового периода на всю сумму полученного им убытка или на часть этой суммы (перенести убыток на будущее).

Перенос убытка на будущее может осуществляться налогоплательщиком в течение десяти лет, следующих за тем налоговым периодом, в котором получен этот убыток.

Правомерность уменьшения налоговой базы за счет убытков прошлых лет подлежит пристальному вниманию со стороны налоговых органов, поэтому налогоплательщик обязан хранить документы, подтверждающие объем понесенного убытка, в течение всего срока, когда он уменьшает налоговую базу текущего налогового периода на суммы ранее полученных убытков.

Конечно, рассмотренные положения учетной политики для целей налогообложения являются наиболее часто используемыми, но не исчерпывающими в части управления налоговой нагрузкой. Налоговое планирование каждой организации требует индивидуального подхода и учета при выборе инструментария специфики не только ее деятельности, но и вида экономической деятельности, окружающей среды и т. д.

Разработка маркетинговой политики

Выбор метода ценообразования. Ценовая политика является важной составляющей общей финансовой политики компании, поскольку уровень цен на реализуемую продукцию напрямую влияет на такие важнейшие показатели, как выручка и прибыль.

Критерии предоставления скидок и бонусов. Применение надбавок к цене или скидок является правом налогоплательщика.

При определении рыночной цены в соответствии с законодательством, как правило, учитываются все установленные при заключении сделок надбавки или скидки. Основным условием при этом является то, что применяемые надбавки и скидки должны быть обычными для сделок между невзаимозависимыми лицами.

И выбор метода ценообразования, и критерии предоставления скидок и бонусов целесообразно прописать в маркетинговой политике компании, которая должна являться неотъемлемой частью или приложением к учетной политике предприятия для целей налогообложения. Требование о разработке маркетинговой политики отсутствует в нормативных документах и поэтому не является обязательным в компании, но его наличие в качестве официального документа, введенного в действие соответствующими приказами руководства, позволяет снизить риски доначисления налогов, пеней и штрафных санкций в спорных ситуациях.

Формирование положений договорной политики. Совершение сделок и заключение договоров является неотъемлемой частью хозяйственной деятельности любой организации. Поскольку большая часть положений законодательства в отношении договоров носит диспозитивный характер, то стороны сделки практически во всех случаях вправе самостоятельно выбирать виды и формулировать содержание пунктов договоров [ 1].

Договорная политика - это совокупность методов организации и проведения работы по заключению, изменению, расторжению и контролю за исполнением договоров. При ее реализации, выполнив императивные нормы законодательства относительно формы и содержания договора (ст. 131, 422, 469, 991 ГК РФ и т. д.), организации самостоятельно могут изменять предлагаемые законодательством шаблоны договоров и строить договорные отношения с учетом требований конкретных хозяйственных ситуаций.

Наличие такой возможности позволяет одни и те же хозяйственные операции, т. е. операции с одинаковыми финансовыми (денежными) и материальными потоками, предполагающие одинаковую прибыль, юридически оформлять различными договорами. На практике это имеет повсеместное распространение. Например, одни и те же операции могут оформляться:

Договорами поставки или комиссии (поручения, агентским договором);

Индоссированием векселя или цессией;

Приобретением доли в уставном капитале или покупкой предприятия как имущественного комплекса;

Договором аренды или приобретением имущества в собственность и т. д.

При этом следует учесть, что при изменении вида договора меняются не только его юридические аспекты, но и налоговые последствия заключаемой сделки. Например, замена договора купли-продажи имущества договором аренды приводит к тому, что налоговая база по налогу на прибыль и, соответственно, налоговые платежи будут уменьшаться в большей степени, так как арендные платежи, принимаемые в качестве расходов, как правило, превышают сумму амортизационных отчислений по собственному имуществу.

Помимо выбора вида договора по той или иной хозяйственной операции налогоплательщик имеет право оперировать тем, что предмет договора - это материальный объект, по поводу которого складывается гражданское правоотношение. Специфика того или иного предмета договора порождает особенности его правового регулирования и налоговые последствия.

Правильное формулирование предмета договора лежит в основе формирования конкретного типа или вида договора и имеет большое значение для четкого определения круга правоотношений, к которым применяются соответствующие нормы гражданского и налогового права.

С точки зрения налогообложения выбор того или иного предмета договора оказывает влияние на состав и величину налоговой базы. С точки зрения гражданского законодательства несоответствие предмета договора сути осуществляемой хозяйственной операции чревато признанием сделки недействительной, что может повлечь за собой различные юридические последствия, в том числе доначисление налогов, пени и штрафных санкций . Дата совершения операции по договору должна быть четко зафиксирована, поскольку она оказывает влияние на:

Определение момента перехода права собственности на имущество (переход права пользования, владения и распоряжения и т. д.), отчуждаемое по договору, порядок расчетов, возможность расчета величины и порядок применения штрафных санкций за нарушение условий договора;

Порядок отражения операций и признания доходов и расходов в бухгалтерском учете;

Порядок отражения операций и признания доходов и расходов в налоговом учете.

Именно для налога на прибыль момент перехода права собственности имеет большое значение, поскольку признание доходов и расходов, значит, и формирование налоговой базы по сделке, возможно только после наступления этого события.

Определение договорной цены является правом сторон, участвующих в сделке, однако для исключения рисков доначисления налоговых и штрафных санкций необходимо при заключении договора проверить соответствие применяемых цен требованиям ст. 40 НК РФ.

Мерами ответственности сторон по договору, как правило, признаются штрафные санкции за нарушение условий договора.

В соответствии с требованиями признанные или подлежащие уплате должником на основании решения суда, вступившего в законную силу, штрафы, пени и (или) иные санкции за нарушение договорных обязательств, а также суммы возмещения убытков или ущерба по договору отражаются в учете в качестве внереализационных доходов.

Аналогично в составе внереализационных расходов (п. 13 ст. 265 НК РФ) признаются расходы в виде признанных или подлежащих уплате должником на основании решения суда, вступившего в законную силу, штрафов, пеней и (или) иных санкций за нарушение договорных или долговых обязательств, а также расходы на возмещение причиненного ущерба.

Таким образом, штрафные и другие санкции за нарушение договорных обязательств участвуют в формировании налоговой базы по налогу на прибыль. Особое внимание в этом случае вызывают штрафные санкции - внереализационные расходы. Поскольку они уменьшают размеры налоговых платежей, то правомерность их признания должником (при отсутствии решения суда) будет проверяться налоговыми органами самым тщательным образом;

Подводя итоги, следует отметить, что процесс управления налоговой нагрузкой в организации не должен быть спонтанным. Достижение желаемого результата, т. е. экономических выгод в виде снижения налоговой нагрузки на предприятие,

возможно только при организации регулярной деятельности в выбранном направлении. При этом первым шагом должен быть анализ нормативных актов в области налогового законодательства и смежных областей права, а второй шаг - это формирование системы применения методов управления налоговой нагрузкой по каждому из налогов и на организацию в целом с учетом ее вида экономической деятельности и индивидуальной специфики.

Список литературы

1. Гражданский кодекс Российской Федерации (часть первая): Федеральный закон от 30.11.1994 № 51-ФЗ.

2. Конституция Российской Федерации: принята на всенародном голосовании 12.12.1993 (в ред. от 30.12.2008).

3. Налоговый кодекс Российской Федерации (часть вторая): Федеральный закон от 05.08.2000 № 117-ФЗ (в ред. от 03.06.2006).

4. О внесении изменений и дополнений в часть вторую Налогового кодекса Российской Федерации и некоторые другие акты законодательс-

тва Российской Федерации, а также о признании утратившими силу отдельных актов законодательства Российской Федерации о налогах и сборах: Федеральный закон от 24.07.2002 № 104-ФЗ.

Thumbnails Document Outline Attachments

Previous Next

Presentation Mode Open Print Download Go to First Page Go to Last Page Rotate Clockwise Rotate Counterclockwise Enable hand tool More Information Less Information

Enter the password to open this PDF file:

Cancel OK

File name:

File size:

Title:

Subject:

Keywords:

Creation Date:

Modification Date:

Creator:

PDF Producer:

PDF Version:

Page Count:

Close

Preparing document for printing...

Федеральное государственное автономное образовательное учреждение высшего образования «СИБИРСКИЙ ФЕДЕРАЛЬНЫЙ УНИВЕРСИТЕТ» Торгово-экономический институт Кафедра бухгалтерского учета, анализа и аудита БАКАЛАВРСКАЯ РАБОТА 38.03.01 «Экономика» профиль 38.03.01.04.07 «Финансы и кредит (финансы организаций)» «Управление налоговой нагрузкой организации» Научный руководитель, к.э.н., доцент М.И. Мигунова Выпускник А.К. Терский

СОДЕРЖАНИЕ Введение……………………………………………………………………………...3 1 Теоретические основы управления налоговой нагрузкой организации……….5 1.1 Налоговая нагрузка: понятие, сущность, роль и значение показателя…………………………………………………………….………………5 1.2 Подходы к управлению налоговой нагрузкой…………………………..…15 1.3 Методы оптимизации и расчета налоговой нагрузки ……….….…….......23 2 Анализ налоговых обязательств АО «Красноярскнефтепродукт»…………...32 2.1 Организационно-экономическая характеристика ……………………..… 32 2.2 Анализ формирования налоговых обязательств, структуры и динамики налоговых платежей АО «Красноярскнефтепродукт»…………...…………..…45 2.3 Анализ налоговой нагрузки и показателей эффективности налогообложения АО «Красноярскнефтепродукт»………………………...…....57 3 Мероприятия по совершенствованию управления налоговой нагрузкой АО «Красноярскнефтепродукт»…………………………………………………….…57 3.1 Мероприятия по совершенствованию управления налоговой нагрузкой АО «Красноярскнефтепродукт»……………………………….………………..…57 3.2 Оценка экономической эффективности от внедрения мероприятий по совершенствованию управления налоговой нагрузкой АО «Красноярскнефтепродукт»………………………………………………..….…..71 Заключение…………………………………………………………………….……76 Список использованных источников…………………………………….…….….78 2

ВВЕДЕНИЕ Как в России, так и в любом другом государстве нельзя обойтись без налогов. Налоги необходимы для того, чтобы обеспечить хозяйственную деятельность государства. Несомненно то, что и для организаций важную роль играют налоги, а именно оценка их обязательств, которая даёт возможность определить, как обременительна сегодня налоговая система для организации и какую часть ресурсов хозяйствующего субъекта привлекают на себя выплаты в бюджет, то есть определить налоговую нагрузку предприятия. Впрочем, сложно представить экономический рост хозяйствующих субъектов без грамотной системы управления их финансовыми ресурсами и источниками их формирования. Стоит отметить, что налоги являются одним из основных внешних ограничений финансовых ресурсов организации и рентабельности собственного капитала. Обычно в России оптимизация налогообложения недостаточно полно учитывалась в системе управления финансами. Однако успех или неуспех в деятельности хозяйствующего субъекта в значительной мере определяется как раз оптимизированным налогообложением. Оптимизация налогообложения проявляется не только в управления финансовыми ресурсами организации, но и в оптимизации финансовых результатов. Нужно отметить, что целью экономической деятельности любого бизнесюнита считается максимизация прибыли. Вследствие этого стоит отметить, что организации и предприниматели зачастую пытаются уменьшить налоговую нагрузку на бизнес, но при определенных обстоятельствах уменьшение налогов становится незаконной, вследствие чего налогоплательщику может грозить как штраф, так и уголовная ответственность. Налоговая система не должна снижать стимулы налогоплательщика к предпринимательской деятельности. Она должна обеспечивать разумные потребности государства, изымая у налогоплательщика, как правило, не более трети его доходов . 3

В условиях экономической нестабильности предприятиям становится труднее уплачивать налоги, они острее ощущают тяжесть влияния налоговой нагрузки, в связи с чем выбранная тема работы «Управление налоговой нагрузкой» является актуальной. Целью дипломной налоговой нагрузкой работы является совершенствование АО «Красноярскнефтепродукт», управления что позволит исследуемому предприятию функционировать эффективнее. Для достижения данной цели в дипломной работе решались следующие задачи: - рассмотреть теоретические аспекты налоговой нагрузки в системе управления организации; - исследовать подходы к управлению налоговой нагрузкой организации; - изучить функции и методики расчета налоговой нагрузки; - анализировать организационно-экономическую характеристику АО «Красноярскнефтепродукт»; - провести анализ налоговой нагрузки и показателей эффективности налогообложения организации; - дать оценку эффективности управления налоговой нагрузкой; - дать рекомендации по улучшению управления налоговой нагрузкой. Дипломная работа «Красноярскнефтепродукт». выполнена Данная на организация материалах функционирует АО на территории города Красноярска и является крупнейшей товаропроводящей сетью нефтебаз и автозаправочных станций Красноярского края. Предметом исследования являются экономические отношения, связанные с управлением налоговой нагрузкой АО «Красноярскнефтепродукт». Методическую основу составляют экономико-статистические, экономико-математические и нормативные методы. Теоретической основой работы являются работы отечественных авторов, таких как: М. Н. Крейнина, Е. А. Кирова, М. И. Литвин, Т. К. Островенко, Е. С. Вылкова, О. Ф. Пасько, А. В. Игнатова, Т. Ф. Юткина; нормативные 4

документы; официальные инструктивно-методические материалы; публикации в периодической печати; информационная система «Консультант плюс». Информационной базой послужили статистическая и бухгалтерская отчётность предприятия АО «Красноярскнефтепродукт». Практическая значимость работы квалифицируется по результатам найденных проблем налогообложения и предложенными путями совершенствования с помощью оптимизации налогообложения для руководства АО «Красноярскнефтепродукт». Работа состоит из введения, трех глав, заключения, списка используемой литературы и приложений. Общий объем работы составил 84 страницы без учета приложений. Работа иллюстрирована 36 таблицами, 8 рисунками. Список литературы включает 40 источников. 5

1 Теоретические основы управления налоговой нагрузкой организации 1.1 Налоговая нагрузка: понятие, сущность, роль и значение показателя Оценка налоговой нагрузки является одним из основных аспектов функционирования налоговой системы. Правильно построенная система налогообложения приводит к эффективному функционированию всей экономики . Единство авторов в определении понятия «налоговая нагрузка» отсутствует, в силу несовершенства понятийного аппарата. С определением «налоговая нагрузка» достаточно часто применяются такие понятия, как «налоговое бремя», «тяжесть налогообложения», «налоговое давление», «налоговое изъятие», «налоговый пресс». В литературе для определения влияния налогов чаще всего используют понятия «налоговая нагрузка» и «налоговое бремя». Определению и расчету налоговой нагрузки как на микроуровне, так и на макроуровне посвящено множество работ современных экономистов. На макроэкономическом уровне налоговая нагрузка определяется отношением общей суммы налоговых доходов в бюджет к объему внутреннего валового продукта. Также на макроэкономическом уровне налоговая нагрузка трактуется как «совокупность инструментов государства, позволяющих ему конкретизировать общее бюджетное решение о совокупном объеме доходов, обеспечивающих необходимые расходы общественного сектора» и определяется отношением суммы всех налогов и сборов, поступивших в бюджет страны, к валовому внутреннему продукту . На микроэкономическом уровне показатель налоговой нагрузки отображает долю совокупного дохода плательщика налога изымаемую в 6

бюджетную систему. В тоже время, стоит отметить, что единого подхода к определению налоговой нагрузки на микроэкономическом уровне нет. Для того чтобы более полно раскрыть определение «налоговая нагрузка» рассмотрим его значение исходя из точки зрения различных авторов. Результаты оформим в таблицу 1. Таблица 1 – Анализ понятия налоговой нагрузки в трудах различных ученыхэкономистов Автор Е. В. Чипуренко Источник Налоговая нагрузка предприятия: анализ, расчет, управление. Приложение к журналу Налоговый Вестник / Чипуренко Е.В. - 2008. А. Н. Цыгичко Нормализация налоговой «Часть совокупной финансовой нагрузки / Цыгичко А.Н. - нагрузки, ограничивающей ресурсы Москва: ИТРК, 2002. расширения и модернизации предприятий» Балацкий Е.В. Лафферовы «Уровень предельно допустимой эффекты и финансовые критерии величины налоговых изъятий у экономической деятельности // организаций в бюджет государства» Мировая экономика и международные отношения. А. Лаффер Определение «Количественная и качественная характеристика влияния обязательных платежей в бюджетную систему Российской Федерации на финансовое положение предприятийналогоплательщиков» И. А. Майбуров Налоги и налогообложение «Определяется как доля доходов, /Майбуров И.А. – Москва: уплачиваемая государству в форме Юнити - дана, 2008. налогов и платежей налогового характера» О. С. Салькова Методы оценки уровня налогообложения убыточных предприятий / Салькова О.С. // Финансы. - 2005. Т. Ж Островенко Налоговая нагрузка на «Оценка влияния налоговых предприятие: обобщающие и платежей на финансовое состояние частные показатели: учебное предприятия» пособие / Т.Ж. Островенко, 2011. – 269 с. 7 «Налоговая нагрузка как инструмента контроля и планирования многих параметров финансово-хозяйственной деятельности»

Окончание таблицы 1 Автор С. А. Пелих, Д. Ч. Табала Источник Налогообложение как фактор повышения конкурентоспособности предприятий / С. А. Пелих, Д. Ч. Табала / Финансы. – 2004. № 11. – С. 73-76. В. Корнус, В. Квасов Оценка налоговой нагрузки на уровне предприятия / Корнус В., Квасов В., Пономарев А. // Экономист. - 2007. С. 47 – 49. А. Соколовская Теоретические основы определения налоговой нагрузки и уровня налогообложения экономики / А. Соколовская. А. Б. Паскачев, Анализ и планирование Ф. К. Садыгов налоговых поступлений: теория и практика / Ф.К. Садыгов и др. Определение «Отношение суммы налогов и отчислений, реальным плательщиком которых является предприятие, к сумме прибыли предприятия. Реальным плательщиком налога является тот субъект, который является владельцем объекта налогообложения, когда обязанность уплатить налог возникает при самом факте существования или возникновения объекта налогообложения и пользователем объекта налогообложения, когда обязанность уплатить налог возникает только при нахождении объекта в определённых условиях пользования» «Часть предпринимательского дохода, которая изымается государством у субъекта предпринимательства через систему налогов и сборов в бюджеты разного уровня» «Эффект влияния налогов на экономику в целом и на отдельных плательщиков, связанные с экономическими ограничениями, которые возникают в результате уплаты налогов и отвлечением средств от других важных направлений их использования» «Максимально возможная сумма мобилизации финансовых ресурсов организации, которые через систему налогообложения и в соответствии с действующим законодательством должны поступить в соответствующие бюджеты» Следует подчеркнуть, что на законодательном уровне налоговая нагрузка упоминается в Письме ФНС России «О работе комиссий налоговых органов по легализации налоговой базы» от 21.03.2017 № ЕД-4-15/5183. Данное письмо содержит формулы расчета налоговой нагрузки к налоговым режимам и 8

некоторым конкретным налогам. Также Приказом ФНС России «Об утверждении Концепции системы планирования выездных налоговых проверок» от 30.05.2007 № ММ-3-06/333 отражаются показатели совокупной налоговой нагрузки по отраслям экономики. Исходя из формул расчета, которые содержаться в обоих документах, следует предположить, что налоговой нагрузкой называется отношение суммы налогов и сборов к выручке от продажи продукции и товаров, а также поступлениям, связанным с выполнением работ и оказанием услуг. Таким образом, если обобщить понятие «налоговая нагрузка» можно охарактеризовать его как обобщенную количественную и качественную характеристику влияния обязательных платежей в бюджет на финансовое состояние организаций, хозяйствующих и субъектов как в требования по государственные регулярным фонды , выплатам которые рассматриваются как совокупность инструментов государства. Исследователь И. Селиверстова, рассматривая налоговую нагрузку на экономический субъект, выделяет 4 направления, представленные на рисунке 1, через которые реализуется налоговая нагрузка . Рисунок 1 – Направления реализации налоговой нагрузки 9

С таким подходом сложно не согласиться, потому что в процессе деятельности организации ощущают на себе влияние каждого из перечисленных направлений. Стоит отметить, что сила их влияния будет отличаться в зависимости от системы налогообложения, которую выбрала организация: традиционная система или специальные налоговые режимы, которые также дают выбор и возможности дня снижения налоговой нагрузки. Не случайно, что изучению налоговой нагрузки посвящено множество работ экономистов, так как оптимизация налоговой нагрузки играет важную роль в создании и улучшении налоговой системы государства. На рисунке 2 представлены основные направления применения показателя налоговой нагрузки. Рисунок 2 - Основные направления применения показателя налоговой нагрузки Роль и значение показателя налоговой нагрузки заключается в следующем: - когда вводятся новые налоги и изменяются старые путем уменьшения или увеличения налоговых ставок и налоговых льгот, государство должно определить, где находятся предельно допустимые уровни давления на народное хозяйство, за границами которых возможны негативные экономические 10

процессы. Также стоит отметить, что показатель налоговой нагрузки может использоваться для прогноза доходов бюджета; - показатель налоговой нагрузки служит для изучения влияния налоговой системы на развитие социальной политики государства. Изучение справедливости налогообложения касательно живущих граждан государства, тяжести налогообложения между различными социальными группами, дает возможность государству более справедливо распределять тяготы налогообложения между разными социальными группами для стабилизации социально-экономической ситуации в стране; - показатель налоговой нагрузки используется в качестве указателя на то, как поведут себя организации. В большей мере от налоговой нагрузки зависит принятие хозяйствующими субъектами решений о вложении собственных финансовых ресурсов в развитие того или иного производства, в ту или иную отрасль экономики. От этого показателя также зависит финансовое положение каждой конкретной организации ; - с точки зрения организации показатель налоговой нагрузки служит для того чтобы понять, как к их деятельности и выплате налогов относится налоговая служба. Расчет показателя налоговой нагрузки поможет предостеречь от проведения проверки в организации; - показатель налоговой нагрузки определяет налоговое бремя на следующий период, что может послужить основой для принятия обоснованных управленческих решений в будущем . Таким образом, можно сделать вывод, что исчисление налоговой нагрузки может осуществляться на двух уровнях: макроуровень и микроуровень. Макроуровень подразумевает исчисление бремени налоговой нагрузки на экономику. Налоговая нагрузка на население оценивается с одной стороны как, уровень налогообложения отдельного работника, а с другой – как уровень налогообложения населения в целом. Отметим, что налоговая нагрузка на 11

население в целом определяется отношением всех уплаченных налогов на человека к среднедушевому доходу населения. Естественно, что для каждого конкретного налогоплательщика, как юридического, так и физического лица, не суть важна, какова степень налоговой нагрузки на экономику в целом, поскольку налоги он уплачивает из собственных доходов, и поэтому для него существуют конкретные показатели, характеризующие уровень налоговой нагрузки. Микроуровень определяет налоговую нагрузку на конкретные хозяйствующие субъекты. Важно понимать, что основной целью является нивелирование интересов государства и организации. Рассматривая налоговую нагрузку как самостоятельную экономическую категорию, важно определить внутреннюю основу данного показателя и его формирование. А. С. Бородина определяет сущность налоговой нагрузки, как совокупность показателей характеризующих влияние обязательных платежей налогового характера на финансовое положение хозяйствующего субъекта и выделяет факторы, оказывающие влияние на размер налоговой нагрузки субъекта хозяйствования : - элементы как учетной, так и договорной политики для целей налогообложения; - освобождения и льготы, в частности от исполнения обязанностей налогоплательщика; - основные направления развития налоговой, социальной, бюджетной и инвестиционной политики государства, которая напрямую влияет на элементы налогов; - получение инвестиционного налогового кредита, бюджетных ссуд, рассрочек и отсрочек по налогам и сборам. М. Романовский рассматривая налоговую нагрузку, как часть налогового планирования субъекта хозяйствования 12 утверждает, что она является

неотъемлемой частью управления в финансово-хозяйственной деятельности и представляет собой процесс использования приемлемых, законных налоговых способов и методов для роста финансового состояния объекта в условиях ограниченности ресурсов. В любой организации ни один бизнес-план, ни одно управленческое решение не принимается без учета действующей системы налогообложения и эту задачу решают подразделения, которые отвечают за налоговый консалтинг и налоговое управление . Через влияние налогов на управление доходами, расходами и конечными результатами, налоговая нагрузка взаимосвязано имеет воздействие и на другие направления финансовой деятельности организации . Учитывая тот факт, что налоговый аспект присутствует в любом сегменте управления финансами субъектов хозяйствования, налоговая нагрузка, являясь частью финансового менеджмента, как элемент налогового планирования занимает в ней определённое место . Е. А. Грачева утверждает, что налоговое планирование является способом минимизации налоговой нагрузки, который включает разработку сложных систем, которые позволяют снизить налоговое бремя на хозяйствующий субъект . С Е. А. Грачевой сложно не согласиться, потому что данное утверждение объективно раскрывает связь понятий налоговой нагрузки и налогового планирования . В. А. Бунько под налоговым планированием понимает деятельность плательщика налогов, направленную на снижение налогов и главной целью является получение налоговой экономии, снижения уровня налоговой нагрузки при соблюдении закона. В. А. Бунько отмечает, что чем большее влияние налогов оказывается на финансово-экономические показатели деятельности хозяйствующих субъектов, тем большее влияние приобретает налоговая составляющая в управлении организацией . Также, стоит отметить, что изменение налоговой нагрузки является следствием, которое происходит под 13 влиянием методов налогового